トレーダーのみなさん、こんにちは!

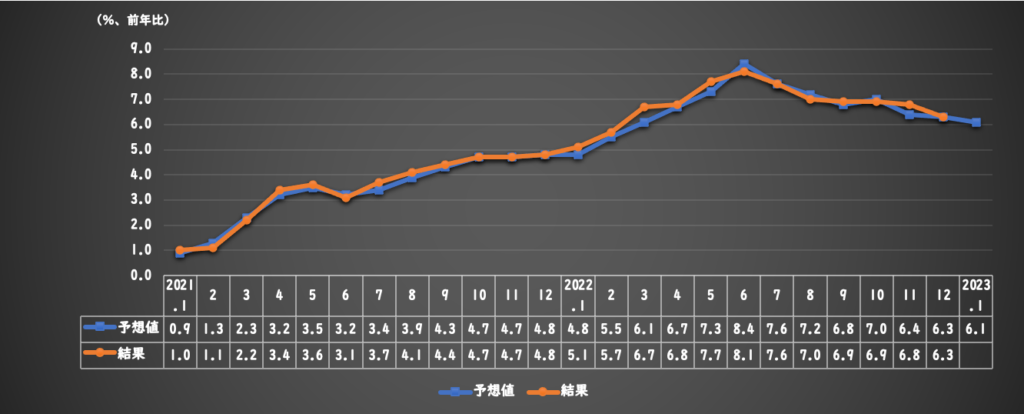

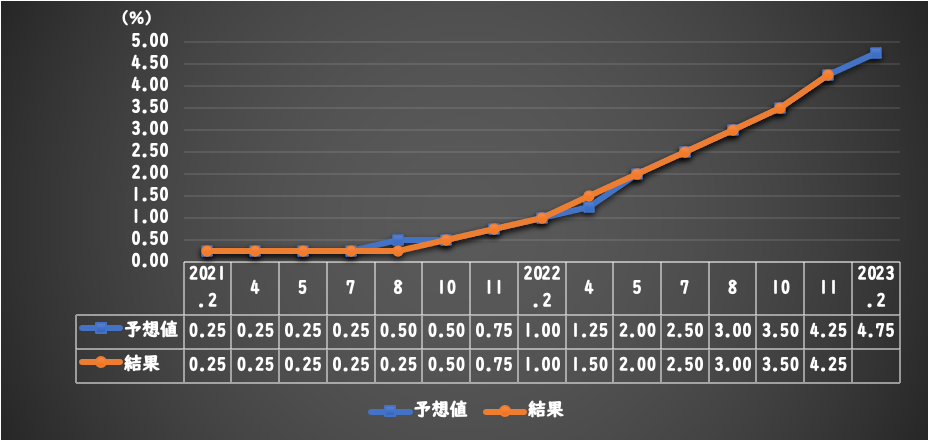

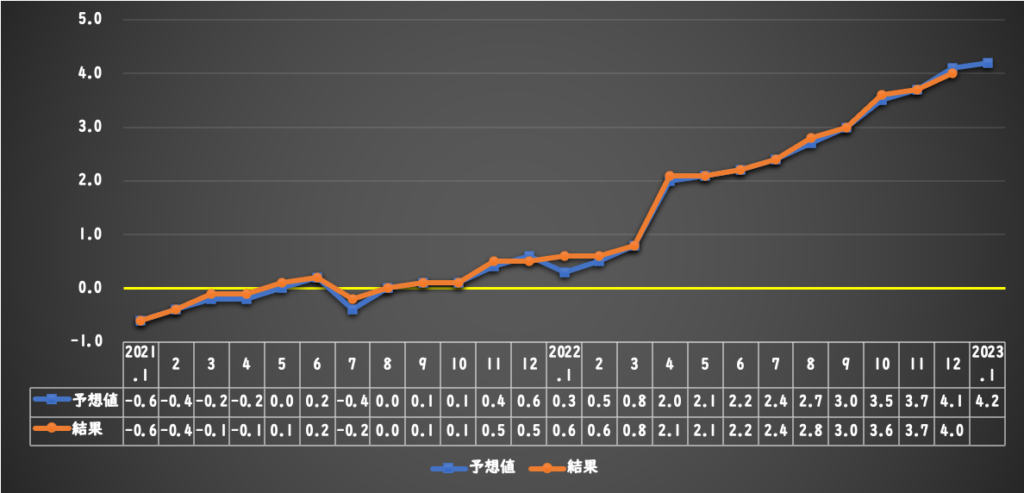

先週のメインはやはり、アメリカの消費者物価指数・生産者物価指数・小売売上高でした。

もうさすがアメリカというしかありませんね、全ての指標において予想よりポジティブとなり、久しぶりの「ドル一強」相場となりました。

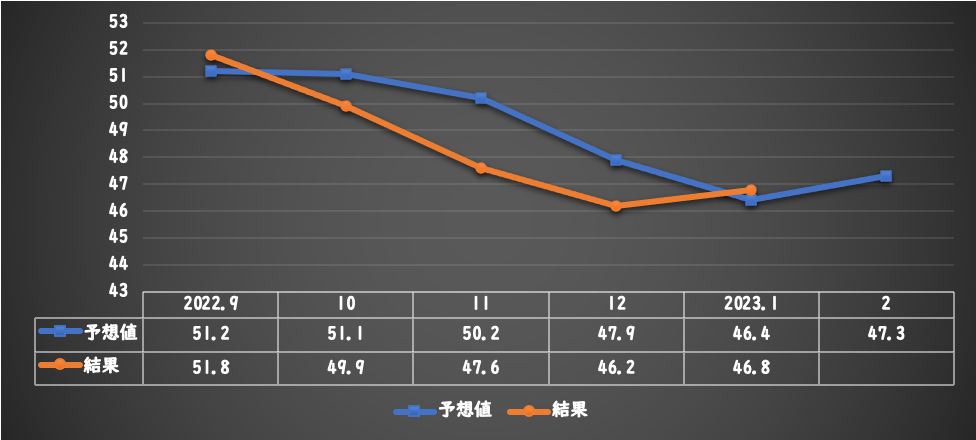

そして更に2月はこれまでISM・ADP・雇用統計とあったわけで、これらもポジティブ。

ISMの製造業だけ渋かったですけどね。

これはドル買うしかないでしょう、そんな1週間でした。

ということで、ようやく相場に大きな波が起きかけています。

待ちに待ったトレンド、逃す他ありません。

ここまで材料が揃ってトレンドを逃したら後悔してもしきれませんね。(笑)

さて、今週のメインは水曜日のNZ政策金利、金曜日の米PCEデフレーターでしょう。

NZに関しては先日発生した大雨による洪水、その他の被害が想像以上に大きく、国家非常事態宣言が発令されています。

日本のテレビではあまり大々的に報道されていませんが、かなり深刻な状況。

金融政策に影響があるか、注目していきましょう。

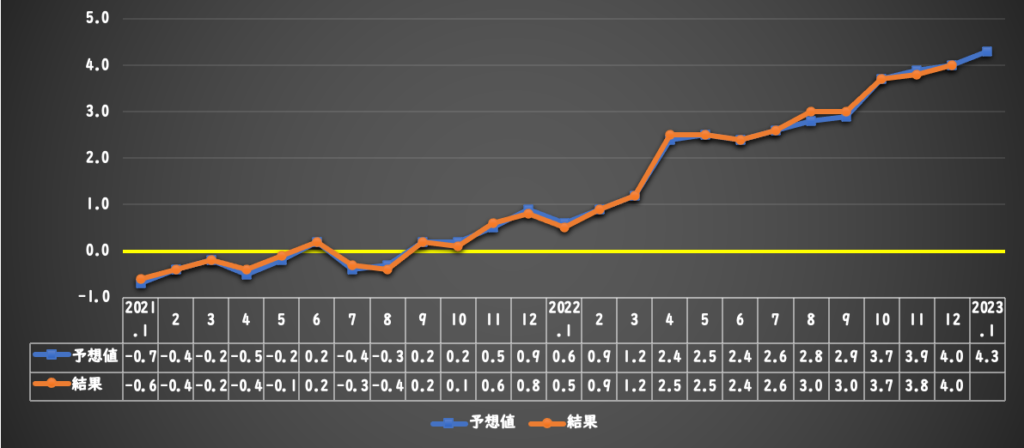

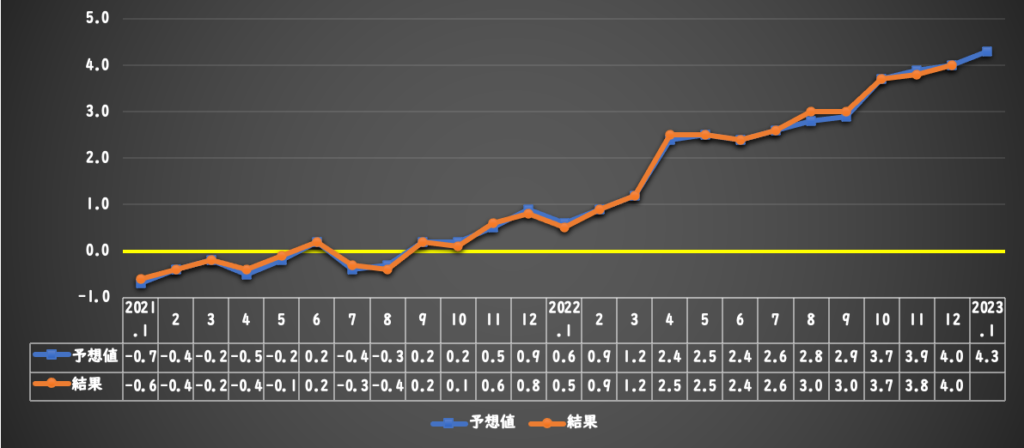

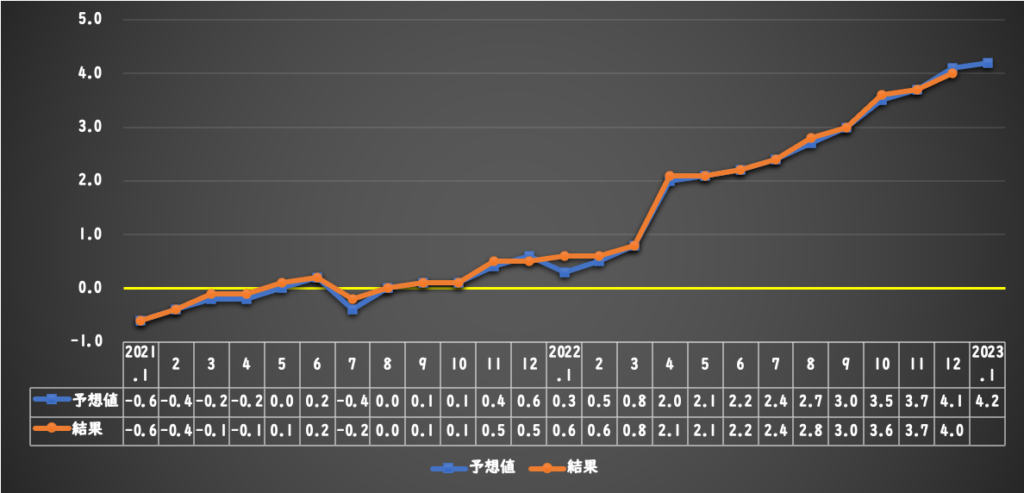

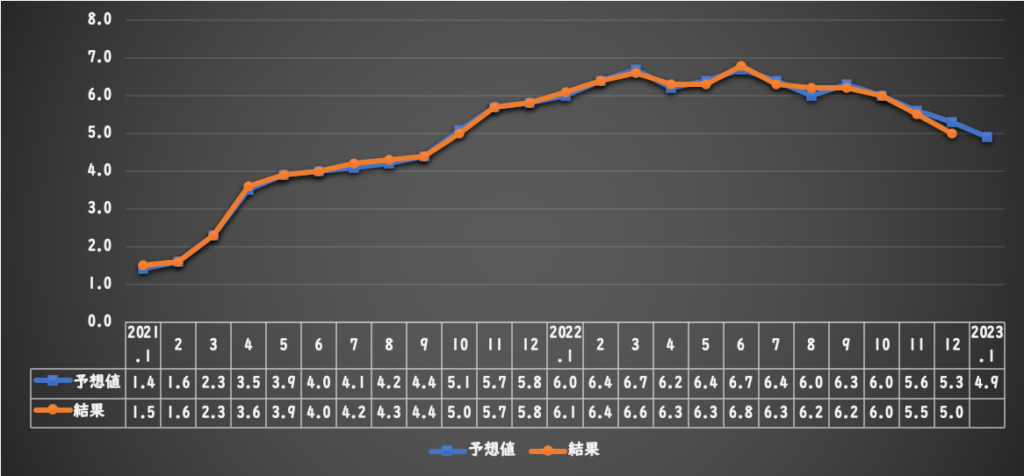

続いて米PCEデフレーター。

インフレ指標御三家として(個人的に)呼んでいる一つです。

もちろん後の二つは消費者・生産者物価指数。

このPCEの結果が予想よりポジティブで初めて、「インフレ再燃」と言えると思います。

2月の調子だと予想より高そうな感じしますけどね〜・・・。

そして!今週の水曜日、2月22日は「ニャンニャンニャンの日」ということで猫の日です!!!

実は、去年の2月から保護猫支援の一環として、「東京キャットガーディアン」様へ、毎月寄付を行ってきました。

そして、今月で無事に1年の節目を迎えました。

自慢とかそういうのではなく、単純にこの活動が他の方にも伝われば良いなと思っています。

毎月数千円で救われる命があります。1匹でも多く幸せになってほしい!

共感していただける方はぜひ、以下の(勝手に貼った)リンクへどうぞ!

僕と一緒に保護猫支援しませんか???

話が逸れました。(笑)

それでは!2月第4週も張り切っていきましょう!

この記事では、毎朝8時までに「ごまぷい『おやすみ』短観」として、その日の相場振り返りコメントを、「ごまぷいトレードチェック」では、筆者ごまぷい自身のトレード結果・ポジション報告を随時更新していきますので、ぜひ毎日チェックしてくださいね!

そして!

僕の記事更新ツイートをRTして応援してくれた方は、適宜フォローバックしていきます!

Twitterのフォロー、記事のRT、ぜひ応援お願いいたします!☺︎

初めましての方はぜひ、こちらの記事もご覧ください!

2023年2月第3週の振り返り・・・

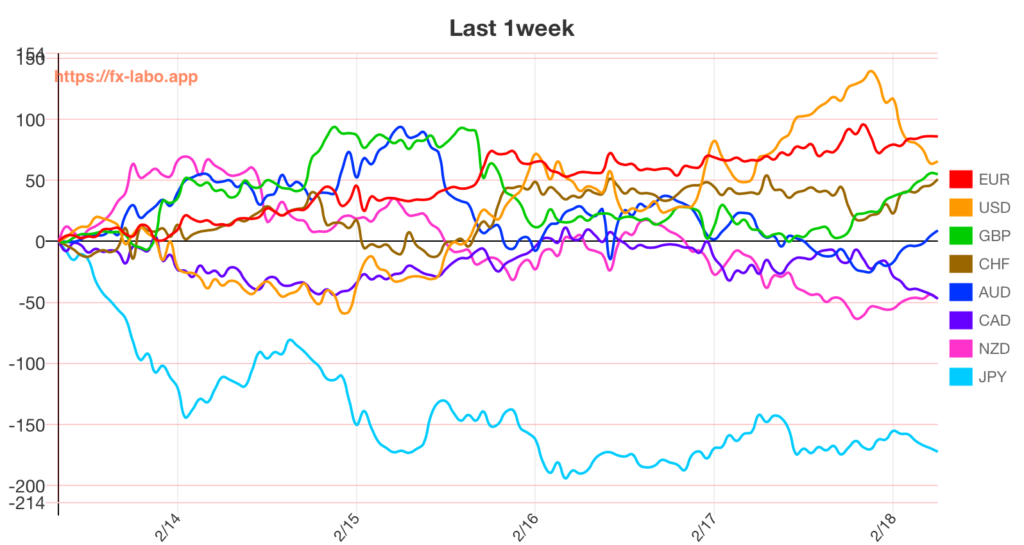

1週間の通貨強弱をグラフで!

簡単な振り返り〜「ドル一強相場」再来〜

ん〜、これだけドルを買う理由が揃っている時ないんじゃないでしょうかってくらいですよね。

というか、逆に言えば、売る理由がないという。

月曜日〜木曜日の相場に関しては、以下の先週の記事をご参考ください!☺︎

全く別件ですが、なんとこの記事、8000近いインプレッションをいただきました!

いつもいつも、いいねやRTして応援してくれる方、本当にありがとうございます(涙)

ただ、インプレッションは「見た・読んだ」わけではなく、「見かけた」程度なので、いかに読んでもらえるかがポイントなのです。

お暇な時はぜひ、「引用RT」での拡散をお願いいたします・・・(小声)

「ためになる!」みたいな感じで引用してもらえると、全然世界が違うので。(笑)

もちろん、拡散してもらえるために、僕としてもプライドもって書いています。

ドルの動向に関してはこの2月、ずっと追っかけてきたはずですし、おおよそ間違ったことは書かなかったかと・・・!

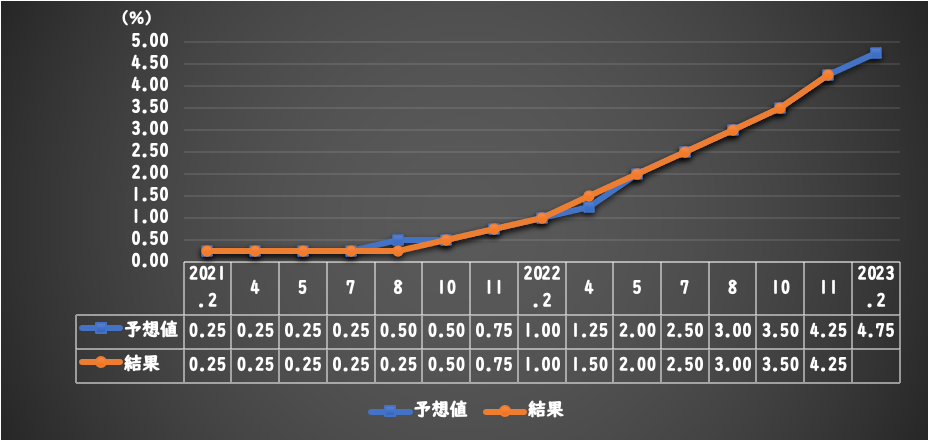

さて、自分の話はここまでにして、金曜日のNY時間にバーキン;リッチモンド連銀総裁による「0.25%の利上げを支持する」発言がありました。

ドル一強相場へ、お灸をすえた形となりましたね。

下落展開だったドルストペアは反転、週足的には少しヒゲをつけた形で引けました。

ただ、「利上げはデータ次第」を常日頃から言っているFRBさん、2月のデータを見てますでしょうか。(笑)

僕は相場の世界に足を突っ込んで3年目ですが、こんなにほぼ全ての指標がよかった月は見たことありません。

もちろん、たかが1ヶ月分の指標が「たまたま」よかっただけかもしれませんから、油断はできないわけですが・・・、ねえ。(笑)

とにかく、先週の振り返りに関しては上記の記事に委ねるとして、今週は少し早めに今後の展望について見ていきましょう!

(それくらい、先週は気合い入れて書いています。絶対タメになると思いますのでご覧ください)

ぷいらいおん

ぷいらいおん毎日先生は「どっちが本業?」というくらい夜な夜な書いています。先生のためにも応援の拡散をお願いします。質は僕が保証します!

ぷいらいおんくん、ありがとう。先生は今週の金曜日、寝不足で死ぬかと思いました。

ドル円の今週の展望

相場とは非常によくできたもので、移動平均線とチャネル上限がバッティングしたり、ダウ理論上のレジスタンスやサポートがうまい具合に効いたりしてるんですよね。

さて、もう何週間前から書いてきたか分かりませんが、ドル円はダウ理論上の節目、134.550付近に到着しました。

木曜日に日足陰線が入り、金曜日に高値更新するも残念ながら反落。上髭陽線となってしまいました。

これは「超えていない」ですね。

厳密には超えていますが、この程度だとダウ理論が転換したとは言い切れません。

せめてこの金曜日の上髭を回収しないと、逆にドル円が下がる展開になります。

ちょっとそれだけは勘弁してほしいかも。(笑)

現在のファンダ的にドル売りは考えづらく、テクニカルは売り、ファンダは買いみたいのが一番鬱陶しいです。(笑)

理想としてはこの134円ミドルを無事に上抜けし、おおよそ138円くらいまで上がってくれると、分かりやすいなと。

そうすればチャネル上限&日足長期移動平均線の攻防が見られますしね。

買い方もこの辺までは見ている人多いのではないでしょうか。

えっ、月足!?

はい、月足です。(笑)

なんでこれ出してきたかというと、無事に先月の高値を超えているからですね。

ということは、「年初来高値」は今週更新したということになります。

もしこのまま134円ミドルを上抜けて引けた場合、かなり強い足になりそうです。

一方、反落してしまうと、また125円を見なくてはいけない相場になりそう。

どちらにせよ、今週は少し気合い入れて見守っていきましょう。

大きなトレンドはすぐそこかもしれません。

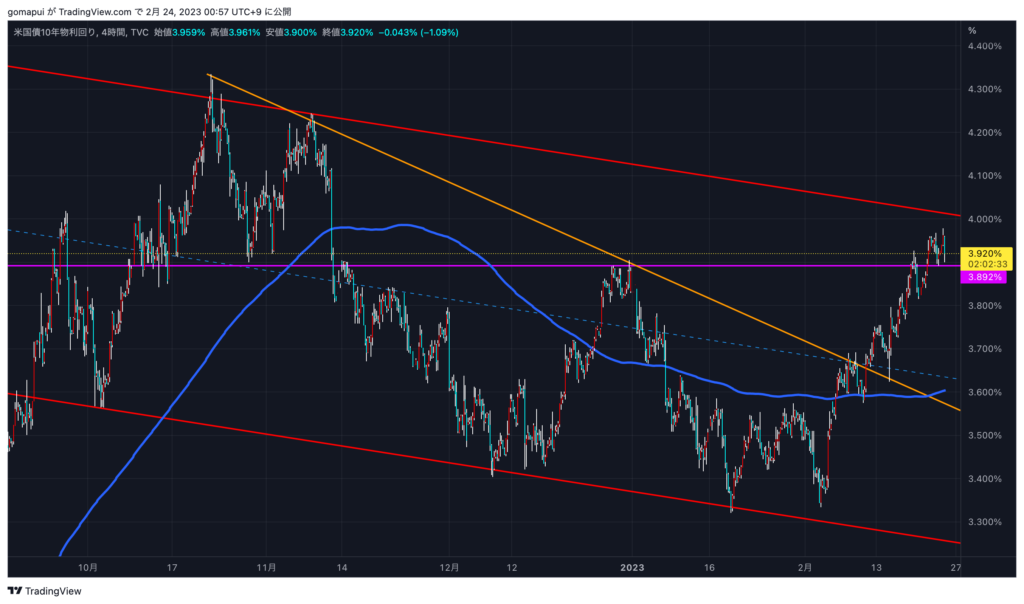

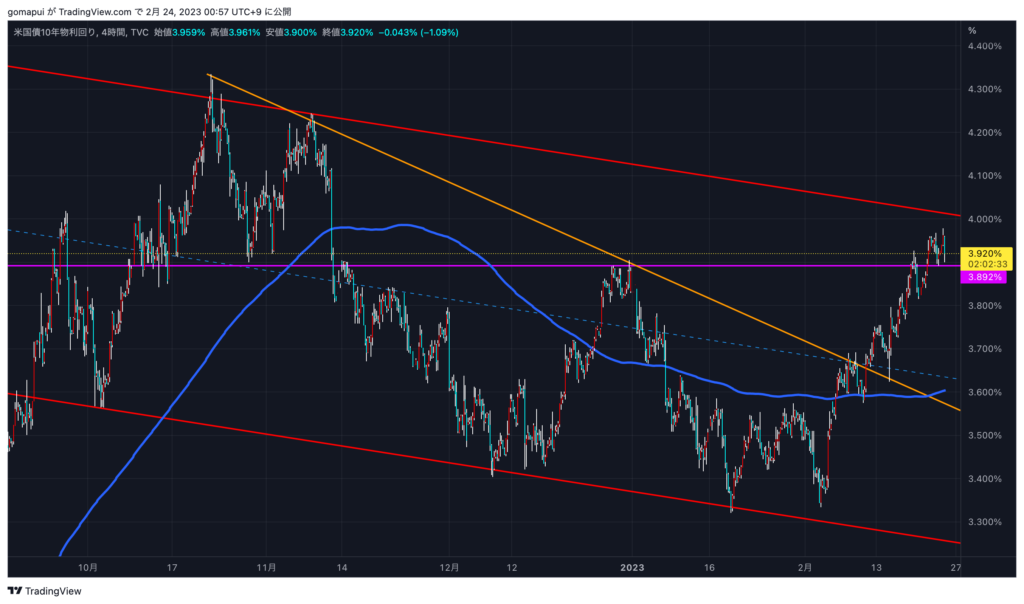

米国債10年利回りも、「ありゃ〜」という反落。

下がるべきところで下がっています。

ただ、長期国債に関してはもう全然上ですからね。

少し上がりすぎているので調整が入っていますが、日足の移動平均線に乗った綺麗な上昇トレンドです。

来週、上抜けに期待しましょう。

ただですね、月曜日はアメリカが休場。

PCEにいたっては金曜日なので、もしかしたら月曜〜木曜は鬱陶しい相場がくるかもしれませんね。

上いくの!?下いくの!?みたいな。(笑)

焦らず、じっくり見ていきましょう。

もどかしいのは苦手です・・・。

僕たちは「待つことが仕事」みたいなところありますからねぇ。

金(XAU/USD)の今週の展望

僕の記事の読者の方に、需要があるかどうか分かりませんが、金の分析も加えておきましょう。

金は現在日足で見ると大きな「レンジ」です。

およそ1640ドル〜2070ドルの。

でもさすがにこれを見てトレードはできませんから、少し短い足に落として考えてみましょう。

4時間足にまで落とし込みました。

僕は普段からフィボナッチを使ったトレードはしていませんが、参考までに載せてみています。

現在金は昨年11月につけた安値と今月つけた高値を結んだフィボをあてると「1/3戻し」状態です。

こちらも「止まるべくして止まった」感じですね。

いわゆる押し安値で反発といった形。

正直なところ、分析・展望といいつつ、結構難しい相場となっています。

下がるべき分はもうすでに下がったかと。

下手したら来週は1885ドル付近目指してきちゃったりするかもしれませんね。

ただ、ドル高へのトレンドは無視できず、結局は下方向だと思っています。

日足の長期移動平均線は1775ドル付近。

来週にはもう少し上に向いてくるでしょうから、フィボで言う、ちょうど「半値戻し」にあたる1780ドル付近、これが当面の目標ではないでしょうか。

少し大雑把に言えば

・買うなら1885ドルを上抜けてから。

・売るなら1775ドルをまずは目指して。

という感じです。

ただ、ちょっと手は出しづらいかな〜という印象。

それでは今回は少し簡単に。

もし需要がありそうなら次回以降、もう少し詳しく書こうと思います。

ゴールドって意外と触っている人多いですよね。

大きな値幅も取れますし、実際僕も触ること多いですね〜。

月曜日(2月20日)

スケジュール

大きな指標は特になし。

・アメリカはプレジデントデーのため、祝日休場

重要経済指標詳細

特になし。

ごまぷいの「おやすみ」短観(執筆:27:00時点)

本日は1日を通して限定的な動きしか見られませんでした。

週明け&米国休場となると、相場も一旦休憩と言う感じ。

強いて言えば雨宮日銀副総裁の発言。

☆雨宮日銀副総裁

「当面の物価目標達成のために適切な政策運営を図る」

「出口で難しいのは金融調節技術よりも判断と市場との対話」

「賃金物価の好循環が始まれば、当然出口という議論になる」

「バブルのリスクを含めたリスク判断は慎重に行っていく」

あとはバイデン大統領がウクライナへ電撃訪問していることくらいでしょうか。

中国の外務省報道官もなんか発言していましたが、アホらしいので取り上げません。

ということで、今日は僕の休場にもしようと思います。(笑)

また明日〜・・・(眠)

ごまぷいのトレードチェック

・EUR/GBP:建値0.89040(SL:0.88600)×2

先週から入っております。

ん〜ぱっとしませんね。

自信はあるのですが、なかなか期待に応えてくれません。

引き続き監視していきます。

火曜日(2月21日)

スケジュール

重要経済指標詳細

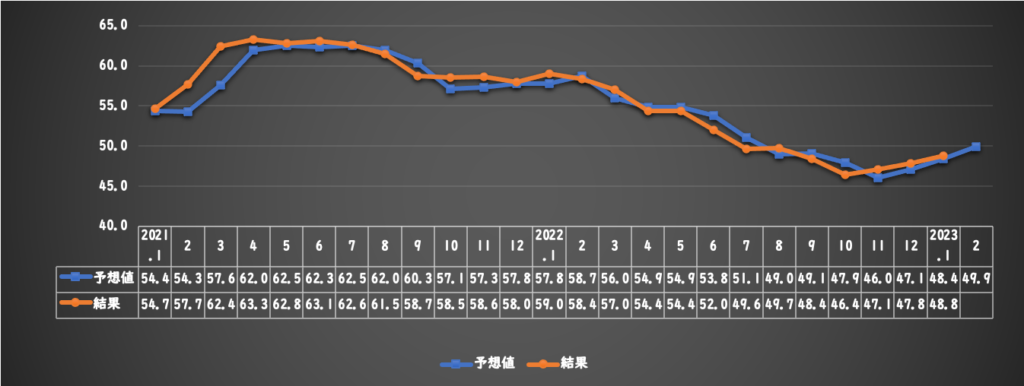

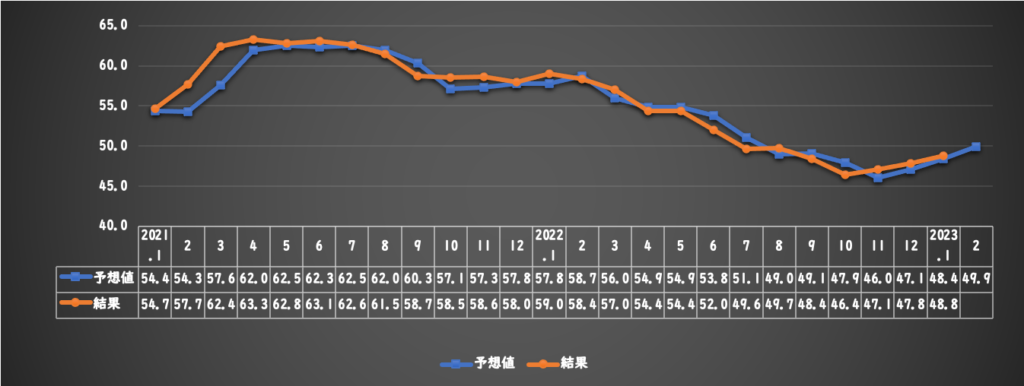

・18:00〜製造業PMI(欧州)【予想値:49.9、前回値:48.8】

《ロイター記事》

「ユーロ圏総合PMI、1月速報は予想外の50超え 昨年6月以来」(2023.1.24)

・S&Pグローバルが24日発表したユーロ圏の1月の総合購買担当者景気指数(PMI)速報値は50.2と前月の49.3から上昇し、好不況の分かれ目となる50を昨年6月以来初めて上回った。

・「(ユーロ圏の)リセッション(景気後退)が懸念されていたほど深刻ではなく、回避できる可能性もあることが示された」

・「ユーロ圏はまだ困難を脱したわけではない。需要は引き続き減少しており、減少ペースが緩やかになっただけだ」

・サービス業PMIは50.7と市場予想(50.2)を上回り、6カ月ぶりの高水準となった。前月は49.8だった。

・製造業PMIも改善した。前月の47.8から48.8へ上昇し、市場予想の48.5を上回った。

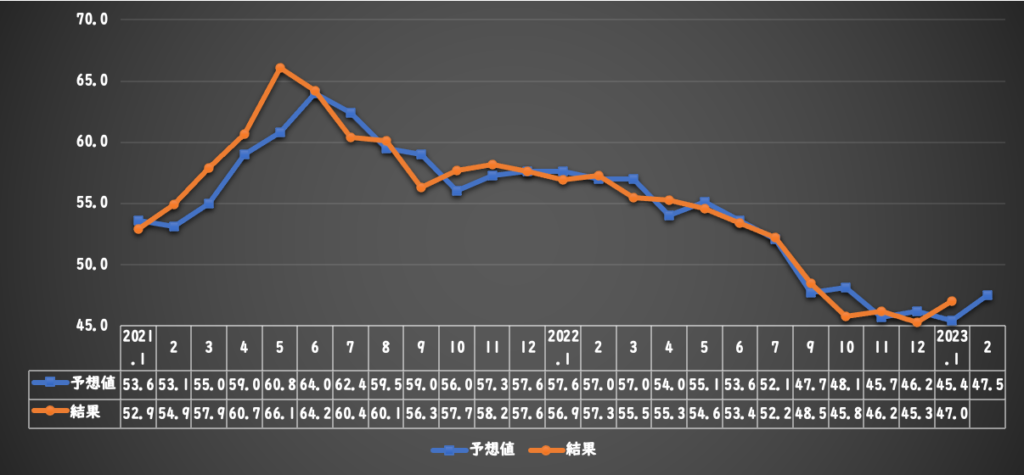

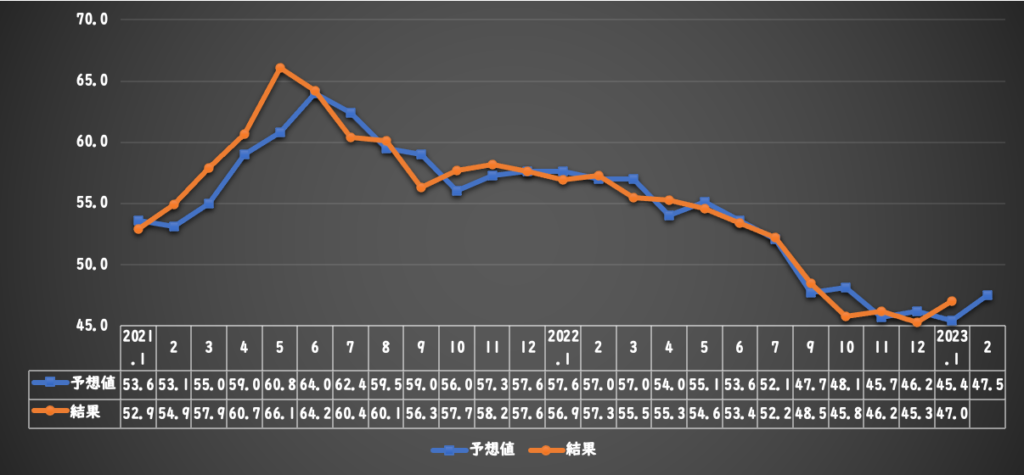

・18:30〜製造業PMI(イギリス)【予想値:47.5、前回値:47.0】

《ロイター記事》

「英総合PMI、1月速報は47.8 2年ぶり低水準で景気後退リスク」(2023.1.24)

・S&Pグローバル/CIPSが24日発表した1月の英国の総合購買担当者景気指数(PMI)速報値は47.8で、前月の49.0から低下し、2年ぶりの低水準となった。利上げやストライキ、消費需要の低迷が響いた。

・「英国がリセッション(景気後退)に陥るリスクを裏付けている。労使紛争、人手不足、輸出の減少、生活費の上昇、金利の上昇は全て、年初に経済縮小ペースが再び速まったことを意味する」

・エネルギー価格の下落を受け、コストの上昇幅は21年4月以来最も小さかった。一方、賃金の上昇幅は依然として大きい。今後1年についての楽観的な見方を示す指数は8カ月ぶりの高水準に達した。

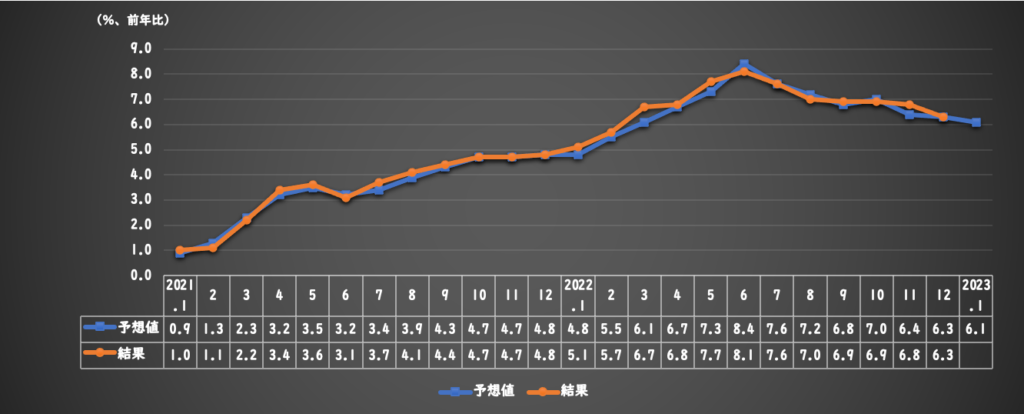

・22:30〜消費者物価指数(カナダ)【予想値:6.1%、前回値:6.3%】

《ロイター記事》

「カナダCPI、12月は前年比6.3%上昇に鈍化 ガソリン価格下落」(2023.1.18)

・カナダ統計局が17日発表した昨年12月の消費者物価指数(CPI)前年比上昇率は6.3%と11月の6.8%から鈍化し、市場予想中央値の6.4%を下回った。ガソリン価格の下落が影響した。ただ、コアCPIの伸びは前月からほぼ変わらず、今月も利上げが実施される可能性が高いとみられている。

・ガソリン価格が前月比13.1%下落。月間の下落幅は2020年4月以降で最大だった。食品価格は前年比11%上昇。11月の11.4%上昇からやや鈍化した。

・「コア指標の安定は経済がまだ需要超過であり、基調的なインフレ圧力がまん延しているという考えを物語っている」

・22:45〜製造業PMI(アメリカ)【予想値:47.3、前回値:46.8】

《ロイター記事》

「米総合PMI、23年1月は46.6 3カ月ぶり高水準」(2023.1.25)

・米S&Pグローバルが24日に発表した1月の米総合購買担当者景気指数(PMI)速報値は46.6となり、景気拡大と悪化の分かれ目となる50を7カ月連続で下回った。2022年12月の確定値の45.0から上昇し、3カ月ぶりの高い水準となった。

・物価上昇圧力が昨年春以来、初めて高まった。インフレ対策として米連邦準備理事会(FRB)が積極的に利上げを進めているにもかかわらず、インフレ収束からほど遠いことを示した。企業の需要が弱く、高インフレが顧客の消費支出を抑えているとも指摘した。

・「心配なのは調査が年明けの経済活動の停滞を示しただけでなく、投入価格の上昇率が新年に入って加速し、一部で賃金上昇圧力と結びついていることだ」

・「これは景気後退リスクの高まりにもかかわらず、FRBのさらなる積極的な金融引き締めを促す可能性がある」

ごまぷいの「おやすみ」短観(執筆:26:15時点)

本日の東京時間、動きを見せたのは豪ドルでした。

9:30時点の議事録要旨での動きでしたね。

☆RBA議事録要旨

・「0.25%か0.50%の利上げで議論した」

・「インフレ目標に必要なことをする」

・「今後数ヶ月でのさらなる利上げに合意」

とのことで、市場にはタカのように見えたのか、豪ドル買いで反応。

続いて、11時半過ぎに、早川元日銀理事による「植田新総裁はある程度政策を変える」との発言があり、ドル円は荒い値動き。

またしてもアルゴリズムによる値動きだったようですが、アルゴって一体どこまでの人間をカバーしているのでしょうか。(笑)

元日銀理事の人間の発言も反応するなんて、すごい時代ですね〜(平成生まれ)

さて、夕方は毎月末恒例の欧州PMIラッシュ。

一気に振り返りましょう。

☆フランス

・製造業PMI:予想50.8→結果47.9

・サービス業PMI:予想49.9→結果52.8

☆ドイツ

・製造業PMI:予想48.0→結果46.5

・サービス業PMI:予想51.0→結果51.3

☆欧州

・製造業PMI:予想49.3→結果48.5

・サービス業PMI:予想51.0→結果53.0

☆イギリス

・製造業PMI:予想47.5→結果49.2

・サービス業PMI:予想49.2→結果53.3

ということで、一番インパクトがあったのは、イギリスでした。

リセッション懸念のあるイギリスにおけるサービス業PMIは好不況の節目となる50を上回ったことで、ポンド買いが勢いづきました。

先日の月曜日はおとなしい相場であったからこそ、よく動きましたね。

続いて、22:30発表のカナダCPI。

☆カナダ消費者物価指数

・予想:6.1%→結果:5.9%

これを受けてカナダドルは下落。

最近は慢性的に弱いイメージですね。

そして、最後にアメリカのPMI。

☆アメリカ

・製造業PMI:予想47.1→結果47.8

・サービス業PMI:予想47.1→結果50.5

ということで、やはりこちらも節目の50を超えたことから素直にドル買いで反応。

ドル円は年初来高値を更新、135.22円付近まで上昇しました。

ただ、それ以降は利食いも入ったのか反落。

とはいえ、まだまだ強い地合いが続いています。

なお、現在はラガルドECB総裁の「次会合0.50%利上げ予定」との発言を受けてユーロ買いも進行中です。

さて、忙しい相場になって来ましたね。

ポンドに関してはこの感じだと強い相場になりそうです。

ユーロはどうでしょうかね。全然買えるとは思うのですが・・・。

ドルに関しては言わずもがなです。少なくとも売りはまだ厳しいと感じます。

週初に書いた通り、上髭を回収しましたね。

いくら売り場(?)とはいえ、売りの力が弱すぎます。

ただですね、金曜日に新総裁・副総裁の発言が控えていますから、クロス円に関しては神経質な相場になるかもしれません。

それこそ「金融政策に転換」だなんて言ってしまったら急降下してしまいます。円買いですね。

こちらもしっかりと高値更新。

ただ、現在はヒゲをつけて反転中。

ただ、こちらも時間の問題かと思います。

ドル円は難しいけど、ドルストなら?という考えに至っています。

このままドルが買われるのでしょうか。

これに関しては今週にいたってはドル円ではなく10年債だけ見ておけばいいと思います。

それではまたあした!

明日はNZの政策金利です☺︎

ドル円も上がるに上がれない位置まで来ましたね〜

ドルは決して弱くないですから、何に対して買うか、これを考え続けています。

ごまぷいのトレードチェック

・EUR/GBP:建値0.89040→0.88600(SL、44pips)×2

こちらは損切りとなりました。

割と長らく持っていましたが、スワップをガッツリ取られた上で終了。

イギリスのPMIがそこまで強いのは想定外で、指標で狩られてしまいました。

個人的には自信あっただけに残念です。

今月は少し厳しいですね。

ポンコツトレーダーに成り下がってしまっています。

焦るな焦るなと言い聞かせているのですが、メンタルコントロールが難しい。(笑)

今まで上手くできていた自分を、相場ではなく、自分自身で否定してはいけませんね。

気落ちせず、また新しいチャンスを伺います。

それではおやすみなさい。

水曜日(2月22日)

スケジュール

重要経済指標詳細

・RBNZ政策金利【予想値:50bp利上げ、前回値:75bp利上げ】

《ロイター記事》

「NZ中銀、過去最大の0.75%利上げ 23年のリセッション警告」(2022.11.23)

・ニュージーランド(NZ)準備銀行(中央銀行)は23日、政策金利のオフィシャル・キャッシュレート(OCR)を75ベーシスポイント(bp)引き上げ、2009年1月以来の高水準となる4.25%とした。75bpの利上げ幅はNZ中銀としては過去最大。

・根強いインフレの抑制に取り組む中、今後数カ月の金融引き締めについて一段とタカ派的な道筋を示した。同時に、経済は1年間にわたってリセッション(景気後退)に陥る可能性があると警告した。

・中銀は声明で「インフレを中期的に目標レンジ内に回帰させるため、OCRは以前に示したよりも早期に、より高い水準に達する必要がある」とした。

・会合の議事要旨によると、中銀は100bpの利上げも検討した。

・利上げは今回で9会合連続で、OCRは昨年10月の引き締め開始以降400bp上昇。OCRが導入された1999年以降で最も積極的な政策引き締めとなる。

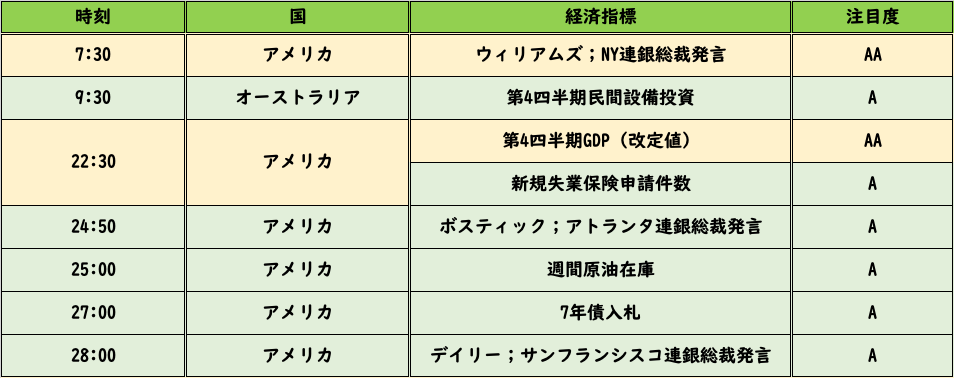

木曜日(2月23日)

スケジュール

・日本は天皇誕生日のため、祝日休場

重要経済指標詳細

特になし

ごまぷいの「おやすみ」短観(執筆:25:00時点)

さて、先日のFOMC議事録では、前回の会合にて複数のメンバーが25bpではなく、50bpの利上げを支持していたことが明らかになり、一時的にドル高に振れました。

その流れからの本日の東京時間は、タイミング悪く祝日休場。

小幅な動きでしたが、ドル円は底堅い動きを見せました。

ただ、他の通貨ペアはなかなか方向感のない相場に。

動きを見せたのは22:30の米指標でした。

☆GDP(改定値)

・予想:2.9%→結果:2.7%

☆新規失業保険申請件数

・予想:20.0万件→結果:19.2万件

GDPにいたっては改定値であったため、個人的にはノーマークでしたが、ドル円は135.36円付近まで上昇。

ただし、残念ながら上値は重く、米国債10年利回りが急激に低下したことも伴って下落開始。

ドル円をはじめ、クロス円は急激に下落しだしました。

いよいよ明日は新日銀総裁、植田氏&新日銀副総裁、内田氏と氷見野氏の発言となりました。

情報によると、植田氏の発言は9:30頃を予定しているようです。

また、22:30にはインフレ指標御三家のPCEデフレータの発表も控えています。

また、荒々しい相場になりそうです。

特に発言。最近はアルゴが早とちりすることが多いですから気をつけないといけませんね。

急激に下がったとはいえこの程度です。

ドル高トレンドであることには変わりないと思いますけどねえ。

10年債は4.00%を超えてからが勝負となりそう。

引き続き監視し続けたいと思います。

いよいよ明日は新日銀総裁発言!現状維持か、転換か。どっちで来るでしょうか!

多分ですが「現状維持」でしょうねえ。長い目で見ればもちろん転換するのでしょうけど、短期では緩和継続的な発言が出るのでは?と思っています。

ごまぷいのトレードチェック

・EUR/JPY(L):建値143.140(SL:142.700)×2

・EUR/JPY(L):建値142.827(SL:142.700)×1

損切りをタイトに、明日の現状維持の言葉を期待してロングしていますが、まさかの急激な円高に巻き込まれてしまいました。

市場は逆(緩和から脱却する的な)を期待しているのでしょうか。

そんなこと急に言い出さないと思いますけどね〜。

無事に明日の総裁の発言までポジが生き残ってくれたら嬉しいのですが、SLはもうすぐそこなので、半分諦めています。

仕方ないですね。形としては自分の中での条件を満たしており、どんな状況でもきっと入っていたと思いますから悔いはないです。たまたま明日発言が控えていた、ただそれだけの話です。

はぁ、今月下手過ぎますねぇ。

どうしたものか。反省の1ヶ月となりそうです。

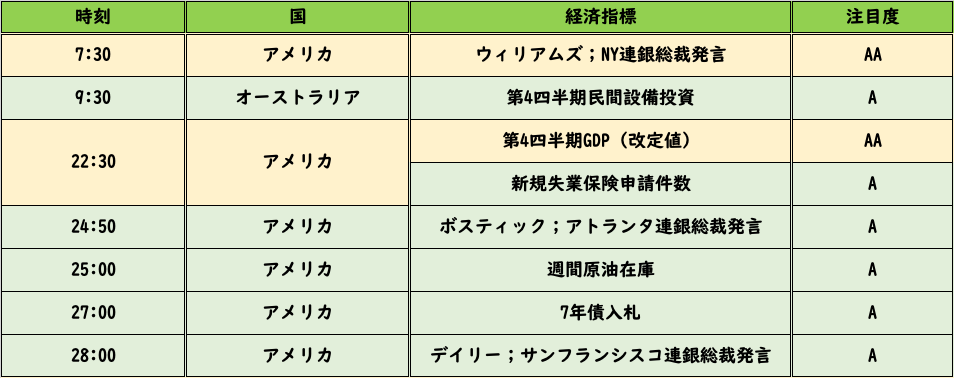

金曜日(2月24日)

スケジュール

・午前中に植田次期日銀総裁候補、午後に内田・氷見野次期日銀副総裁候補の発言予定

重要経済指標詳細

・8:30〜全国消費者物価指数【予想値:4.3%、前回値:4.0%】

*コア指数(生鮮食品除く)【予想値:4.2%、前回値:4.0%】

《ロイター記事》

「コアCPI、41年ぶり4%台で日銀目標の倍に 2月以降は鈍化の予想」(2023.1.20)

・総務省が20日に発表した2022年12月の全国消費者物価指数(生鮮食品を除く、コアCPI)は104.1と、前年同月比4.0%上昇した。1981年12月以来の伸び率で日銀が目標とする2%の倍になった。

・ただ、市場ではピークは1月で、2月以降は政府の物価抑制策により伸び率は縮小に向かうとみられている。物価指標をもとに10年金利が再び日銀の上限を試す動きになる可能性は低いとの声が出ている。

・エネルギー価格は15.2%上昇。前月の13.3%上昇から伸び率が拡大した。ガソリンは1.6%上昇。前年に下落した反動で前年比プラスに転じた。電気代は21.3%上昇となり、前月より伸び率が拡大した。電力各社が任意に設定できる自由料金の価格が上昇した。都市ガス代は33.3%上昇で1981年3月以来の伸び率。

・宿泊料は18.8%下落。総務省は政府の「全国旅行支援」が、コアCPIを0.29%ポイント押し下げる要因となったと試算している。

・コアCPIの対象522品目のうち、上昇が417品目、下落が58品目、変わらずが47品目。上昇品目数は前月の412品目を上回った。

・2022年平均のコアCPIは前年比2.3%上昇で、2014年以来の伸び率となった。消費税率引き上げの影響を除くと1991年以来の伸び率。資源価格の高騰や歴史的な円安で、値上げが幅広く浸透した。

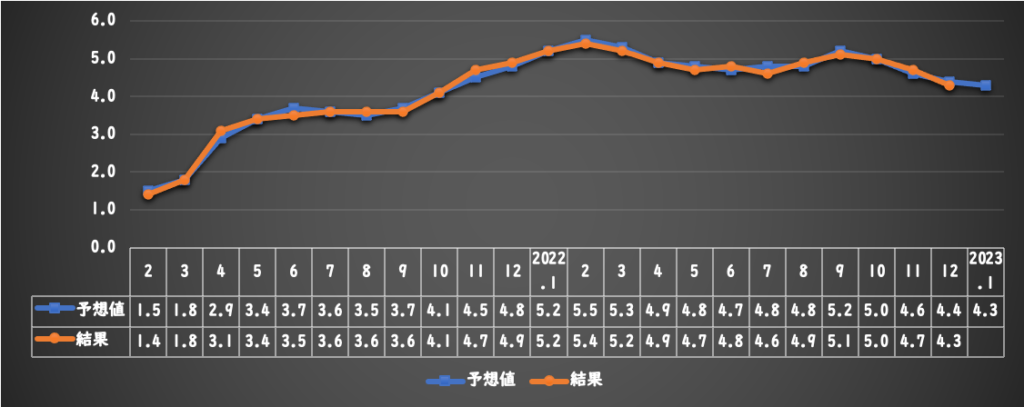

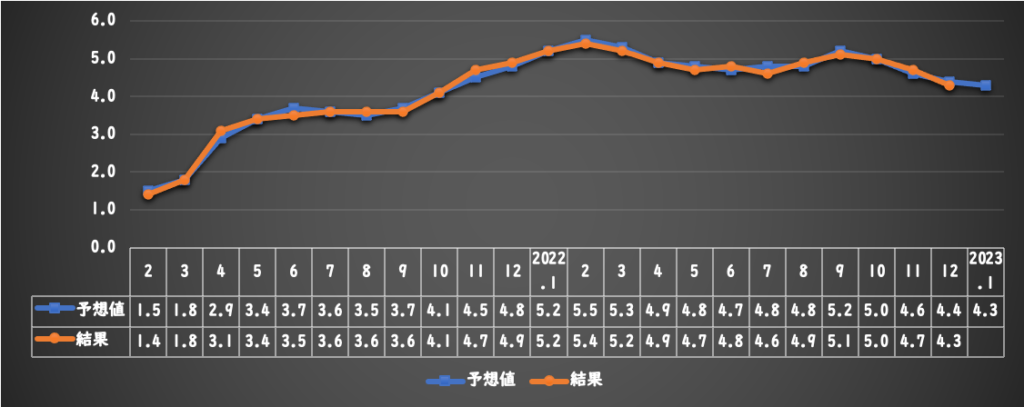

・22:30〜PCEデフレーター【予想値:4.9%、前回値:5.0%】

*コア部分【予想値:4.3%、前回値:4.3%】

《ロイター記事》

「米12月個人消費支出0.2%減、PCE価格指数は1年3カ月ぶり低い伸び」(2023.1.28)

・米商務省が27日発表した2022年12月の個人消費支出(PCE)は前月比0.2%減った。減少は2カ月連続で、23年に向け経済が低成長路線に入る中、インフレの鈍化継続を示した。米連邦準備理事会(FRB)が来週の連邦公開市場委員会(FOMC)で利上げペースをさらに減速する余地を与える可能性がある。

・12月のPCE価格指数は前月比0.1%上がり、上昇率は11月と同じ。12月の前年同月比伸び率は5.0%と、11月の5.5%から鈍化し、21年9月以来1年3カ月ぶりの低水準となった。

・「経済見通しが悪化する中、FRBは慎重に行動する必要がある」「FRB当局者はインフレとの戦いで、始まりではなく終わりに近づきつつある」

・「物価と借入コスト上昇の打撃を受け、米家計は支出を減らし、第1・四半期の国内総生産(GDP)押し下げに寄与する公算が大きい」「同時に物価上昇を緩和させることでFRBのインフレ対応を後押しし、追加利上げを制限することは朗報だ」