トレーダーのみなさん、こんにちは!

先週は為替界隈では大騒ぎしているSVB(シリコンバレー銀行)やクレディースイスの話で持ちきりですね。

そこまで相場に大きな影響を与えないのでは、と踏んでいましたが、ここまで来るともはや無視できません。

基本的にはヘッドライン相場、一つの速報で一喜一憂し、相場もそれに伴って淡白に動く。

それが今週だったかと思います。

例えば、ユーロなんかは最近かなり強い通貨であったにも関わらず、クレディースイスの一報で大きく売られてしまいましたね。

日本の銀行関連の株を軽く見ても、元気がないようですし、世界中の経済が既に痛み出しているのかもしれません。

コロナによる政府の財政出動・大幅な金融緩和、そこから大きく物価が上昇しつつも経済は持ち直したものの、今度は急激な利上げによって経済が悲鳴を上げ出しました。

こんなのは利上げする前から分かりきった話だったわけですが、こんなにも早くダメージが顕著になるとは。

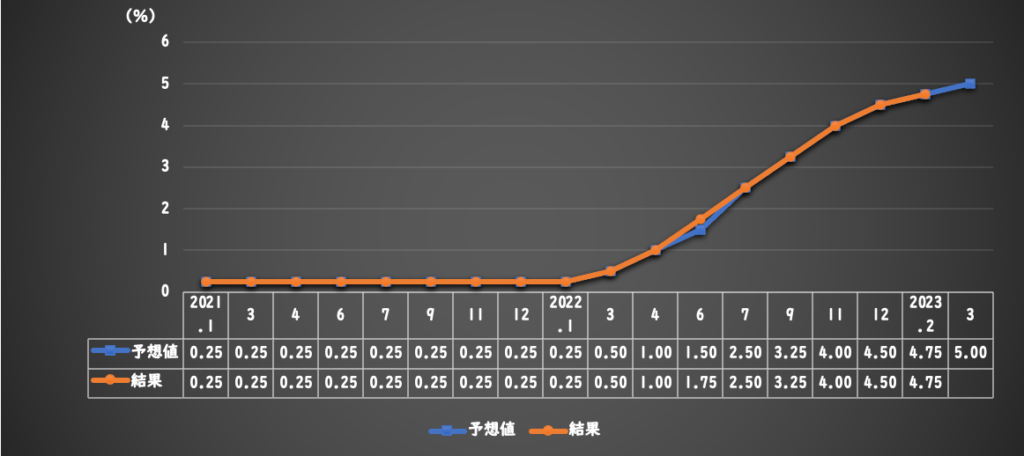

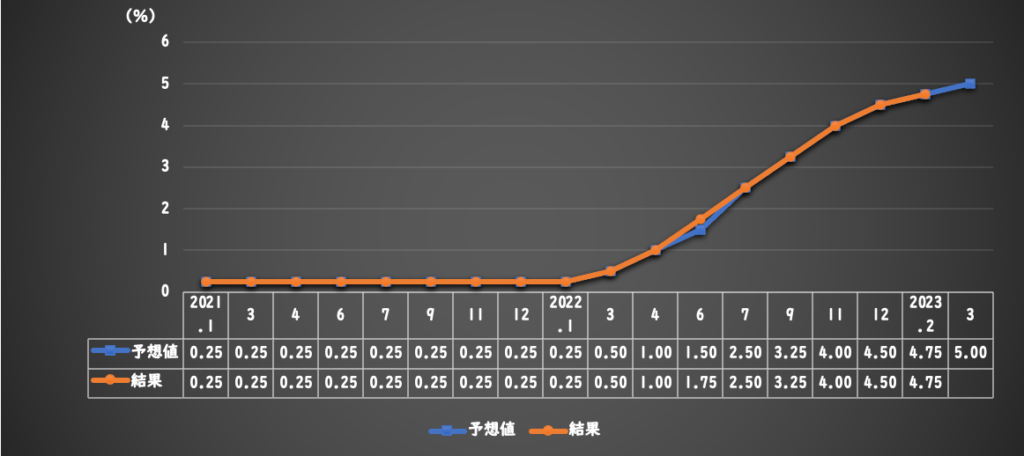

そんな中、今週は火曜・水曜日にFOMCを控えています。

SVBの一件で、「据え置き」まで想定されている3月FOMC。

おそらく25bpの利上げに踏み切るのでしょうが、今の状況に追い討ちをかける形になってしまいます。

また、スイス・イギリスの政策金利もあり、今週はトレーダーとしては気合いが必要な週となりそうです。

それでは、今週も頑張っていきましょう!

この記事では、毎朝8時までに「ごまぷい『おやすみ』短観」として、その日の相場振り返りコメントを、「ごまぷいトレードチェック」では、筆者ごまぷい自身のトレード結果・ポジション報告を随時更新していきますので、ぜひ毎日チェックしてくださいね!

そして!

僕の記事更新ツイートをRTして応援してくれた方は、適宜フォローバックしていきます!

Twitterのフォロー、記事のRT、ぜひ応援お願いいたします!☺︎

初めましての方はぜひ、こちらの記事もご覧ください!

2023年3月第3週の振り返り・・・

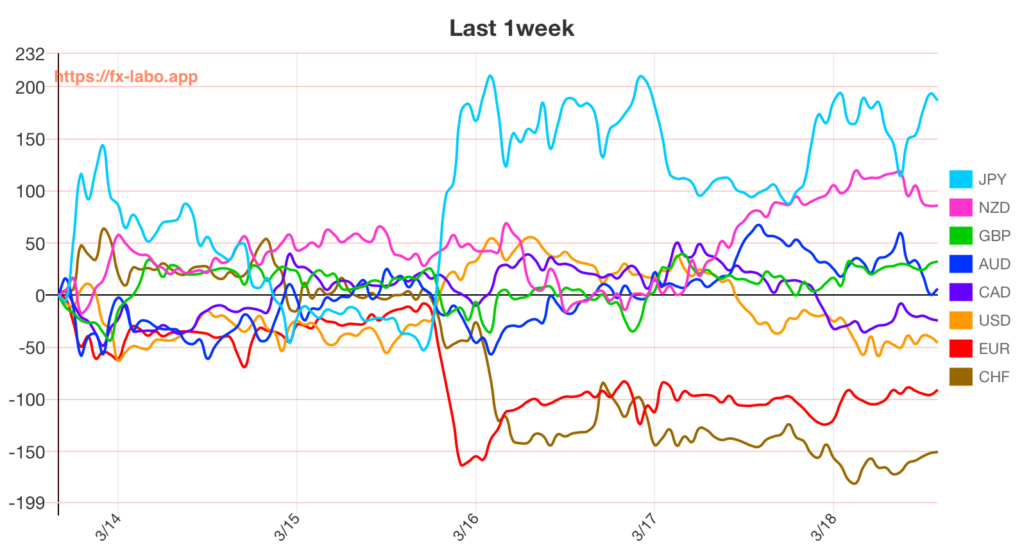

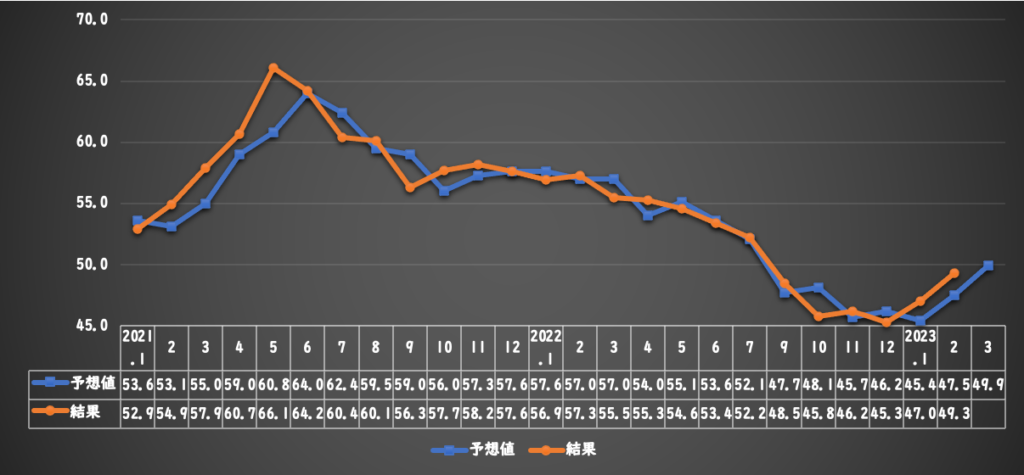

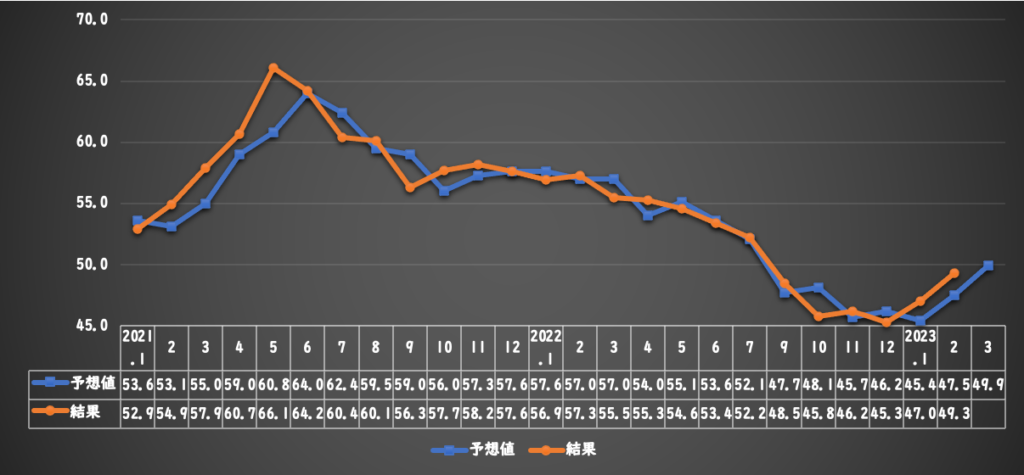

1週間の通貨強弱をグラフで!

※すみません、ブログの書き出しが遅れてしまい、グラフが若干いつもよりずれています。

簡単な振り返り 〜ドル円、ついに決着〜

ドル円の話の前に、一旦、簡単な振り返りをしておきましょう。

相場が大きく動き出したのは、ご覧の通り3/15(水)です。

この日は、クレディースイスの「重大な弱点があった」と報じられた次の日で、その筆頭株主であるサウジ・ナショナル・バンクが支援を拒否したと報じられた日です。

なお、その翌日はこんなゴタゴタしているなか、ECB政策金利が発表され、予想通り50bpの利上げを行ったことから、ユーロはガッツリ売られてしまいました。

そして現在、クレディースイスに関しては、UBSというスイス金融最大大手の企業が30億スイスフラン(約4300億円)で買収することで、一旦落ち着いています。

時事通信の記事(「クレディ・スイス買収合意 UBSが救済、4300億円 金融危機回避へ当局主導」(2023.3.19))によれば、

「合意によると、UBSはクレディ株を1株当たり0.76スイスフラン(約108円)で取得する。UBSは当初提示したと伝えられた同0.25スイスフランから引き上げたが、17日のクレディ株の終値(1.86スイスフラン)をなお大きく下回る。買収は年内に完了する見通し。」

とされており、かなり格安で買収した模様。

さらに、

「合意を受け、スイス国立銀行(中央銀行)は2社に最大1000億スイスフラン(約14兆円)の流動性支援融資を行うと表明。またスイス政府はUBSに90億スイスフラン(約1兆3000億円)の政府保証を提供する。ケラーズッター財務相は記者会見で、今回の合意は「(クレディ・スイスの)救済ではなく商業的な解決策だ」と説明した。」

ということで、SNB(スイス中銀)も支援する方針が決定。

こんなの救済以外の何物でもないでしょう。

エミン先生はこんなこと言っています。

本当に「それな」です。

資本主義には本来政府というものは介入しないものであり、淘汰されるべきものは淘汰されねばなりません。

淘汰されそうだからといって政府が出動してたら本末転倒です。

ぷいらいおん

ぷいらいおんとは言え、政府が出動しないと世界でえらいことになるという・・・。

こういう時に買われているのが、我が国の円だと思うと、やはり未だ安全通貨なんだなと思います。

さて、そうこうしているうちに、ドル円が東京時間から動いていますので、早速分析していきましょう。

ドル円の今週の展望

ドル円は現在月曜東京時間にも関わらず、大幅に下落中。

やっぱりこうしてみると、137円ミドルは重かったんですね。

ここさえ上に抜けてしまえば上目線を確かに持てたわけですが、残念ながら、中期下落トレンドに付き合うことになりそうです。

現在の相場はリスクオフの円買い相場です。

クロス円も軒並み大幅に下落中。

もしかして、もしかしてですけど、先週の記事、伝説になるかもしれません。

ご覧になられた方、いらっしゃいますでしょうか。

この記事、実は過去史上最低PVでして、結構萎えているんですが、左下に大事なこと書いてありますよね。

「ドル円は再び125円台へ・・・?」と。

まさにこの想定を裏付けるような値動きが発生しています。

「じゃあお前はショートしてんのかよ!」と言われそうですが、「分析」と「トレード」は別です。

「分析」はあくまで未来予想という名の『期待』です。

一方、トレードは『事実』をもとに行うものですから、常に並行しているとは限りません。

僕はあくまでプロップトレーダーであり、他人の資金を運用している以上、そんな淡い『期待』でトレードすることはありません。

ですが、こうして大きく下がったという『事実』ができた以上、本気でドル円やクロス円はショート狙っていきたいものですよね。

ドル円は下手したら125円なんて甘いかもしれません。

下降チャネルで見れば、120円とかもありそう。

今週はFOMCを控えていますから、一方通行とまでは言いませんが、可能性としては十二分にありえますし、今から137円後半まで戻すよりも、120円台に突入する方がよっぽど優位性があると思います。

案の定、時間の問題と指摘してきた長期移動平均線も支えきれず、現在超重要サポート(水平線)での攻防。

これは下がりそうですね。

利上げによるドル最強時代、「ドル買っとけ」時代は一旦終了の兆しが見えてきました。

こうなってくると、今週もヘッドライン相場が続きそう。

短期的にトレンドができても、余計な一報で水を刺される、そんな相場を想定します。

ただし、ドル安・円高方向は間違いないでしょう。

ドル円を除く、ドルストに関してはノータッチでいいのではないでしょうか。どっちにしてもショートだと思います。

月曜の東京時間から暴れすぎです。

ショートに関しては時間が早ければ早いほど怖いです。このクロス円の下落は超注意。無理に逆らってはいけません。

火曜日(3月21日)

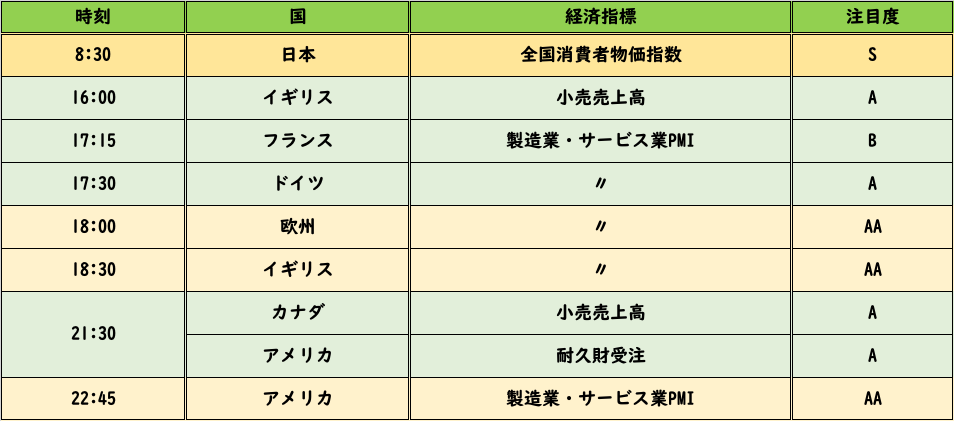

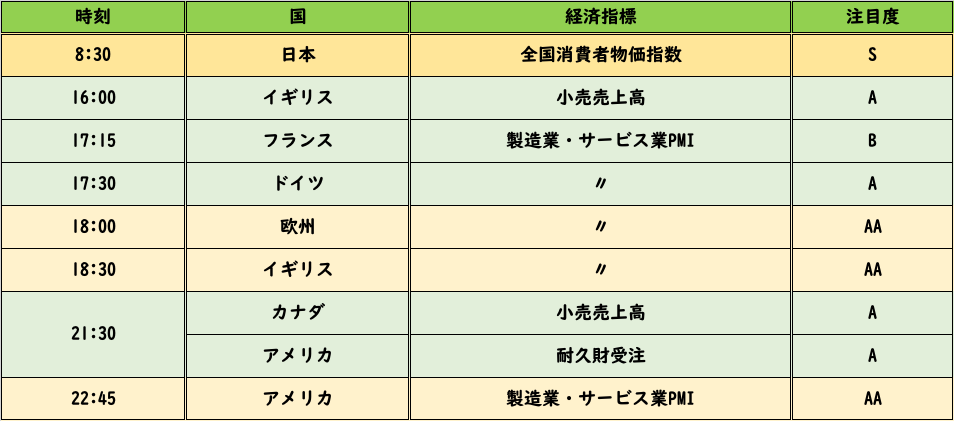

スケジュール

・日本が祝日で休場

重要経済指標詳細

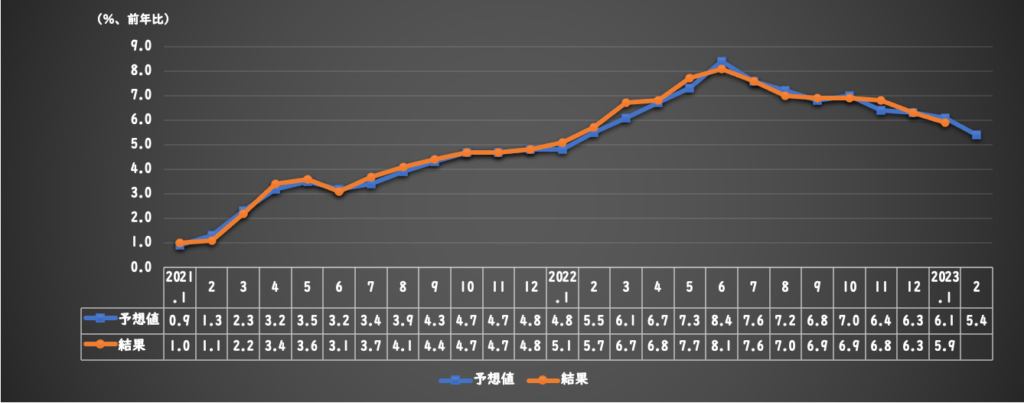

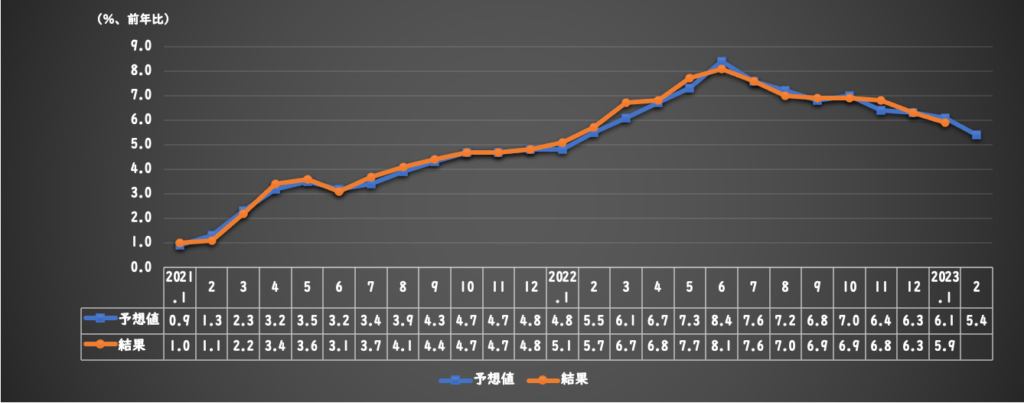

・21:30〜消費者物価指数(カナダ)【予想値:5.4%、前回値:5.9%】

《ロイター記事》

「カナダCPI、1月は前年比5.9%に鈍化」(2023.2.22)

・カナダ統計局が21日発表した1月の消費者物価指数(CPI)の前年同月比上昇率は5.9%だった。食品や住宅ローン金利の高騰が続いている中でも、比較対象の2022年1月もインフレが始まっていたのを背景に伸び率は抑えられた。

・統計局はロシアとウクライナ情勢の緊張に加え、供給網の混乱で22年1月も物価が上昇していたため上昇率が押し下げられたと指摘した。

・カナダ銀行(中央銀行)はインフレ率を目標の2%に引き下げるため、23年1月に政策金利を15年ぶりの高水準となる4.50%に引き上げることを決定。予測通り物価が緩和する限り、さらなる利上げは控えると発表している。

・変動の大きい食品とエネルギーを除くコアCPIは今年1月に前年同月比4.9%上昇。昨年12月は5.3%上がっていた。

・住宅ローン金利のコストは21.2%上がり、伸び率は1982年以来の大きさとなった。

ごまぷいの「おやすみ」短観(執筆:25:00時点)

本日の東京時間は祝日ということもあり、特に目立った動きはありませんでした。

欧州参入後は直近のリスクオフの巻き戻しのような展開となり、ドル円の上昇につられてクロス円・ドルストは軒並み軽く上昇。

先週売られまくったユーロに資金が集まっているようで(戻ってきているようで)、ユーロはかなり強い展開となりました。

クレディースイスの一件で売られた分をほとんど全て戻しているのをみると、市場はある程度落ち着いたのかな、と感じます。

逆になんで落ち着いているのか分かりませんが。(笑)

NY時間に入り、カナダの消費者物価指数がありました。

☆カナダ消費者物価指数

予想:5.4%→結果:5.2%

予想を下回ったことにより、カナダドルは若干売られました。

やはり、カナダに関しては売りで問題なさそうですね。

利上げも先進国で唯一据え置きましたし、だったら利上げがまだ想定される通貨を相手に買っていくべきかと。(もちろん我が国は例外です)

その後、イエレン財務長官のコメントがありました。

☆イエレン財務長官

・「我々は銀行預金や銀行システムを安全にすることを確実なものにするために必要な措置を講ずる準備ができている」

・「議会が債務上限を引き上げるために行動することが絶対に不可欠」

ということで、「これ以上何かあれば追加策を講じる」というスタンスであり、全ての預金保護はすぐには行われなそうという印象が強まったことから、一時的に株安・円買いの流れになりました。

こちらドル円の日足。

明日はFOMCを控えていますので、さすがに下値は攻めきれず。

まぁ、そんなものでしょう。

明日のFOMCの市場織り込みは以下の通りです。

・明日のFOMCは25bpの利上げ

・ターミナルレートは5.00〜5.25%

・年内3回の利下げ

少し前からだいぶハトっぽくなりましたね。

ある意味これくらいが現実的かもしれません。

ドル円の戦略としてはやはりショート目線ですね。

以前から書いていますが、ピンク水平線の134円ミドルを背にショートです。

逆にここを上抜けしてくると、まーた厄介な相場になりそう。

こちらは米国債10年利回りの日足。

やはり月曜日の急激なドル売りは、無事に10年債のサポートでギリギリ止められた形。

ドル売りはここを割り込めば・・・ということです。

10年債を見れば、まだまだドル買いで立ち回らないといけません。

個人的には下値ブレイク待ちですね。

さぁ、明日はいよいよFOMCです。

WBCも盛り上がっており、いろんな意味で大事な1日となります。

気合いの入れどころです!頑張っていきましょう!

夏時間なので夜中の3時ですね!大きな動きがあるか!?

今回のFOMCは25bp利上げが規定路線ですが、据え置きという選択肢も否定できない以上、超注目です。50bpは流石にないかな。

ごまぷいのトレードチェック

・GBP/CAD(L):建値1.67450(SL1.66750、70pips)×2

明後日のBOE政策金利を見据えて、カナダ売りの相手はポンドで勝負。

今月はユロカナで大きく取れた分、少し余裕を持ちながらトレードしていきます。

カナダ売りは当分、僕の中ではコンセプトとして続けていきます。

あとは相手選び。これだけは間違えないようにしたい。

明日のFOMCでドルが買われるようならドルカナも選択肢に入ります。

それではお疲れ様でした!

水曜日(3月22日)

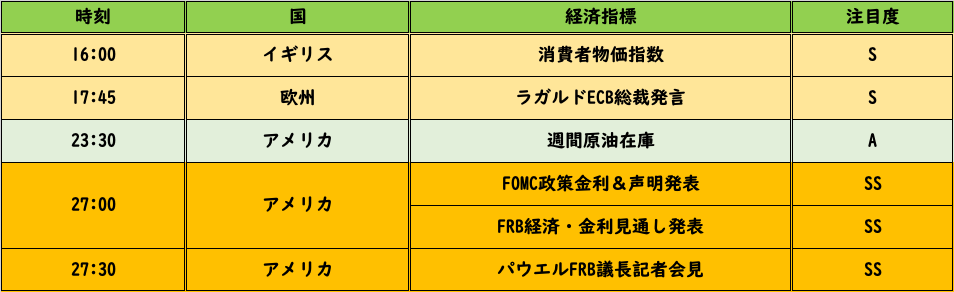

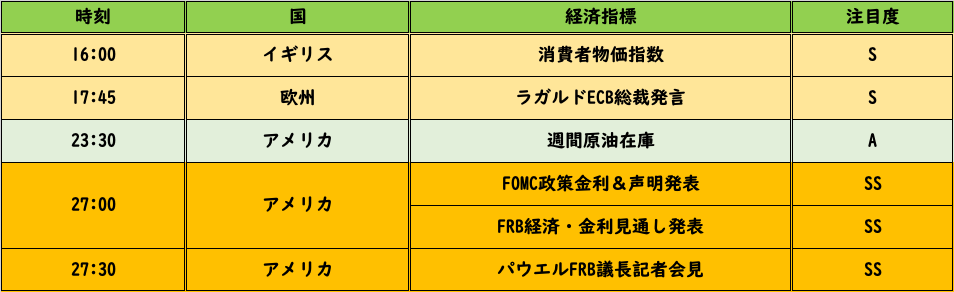

スケジュール

重要経済指標詳細

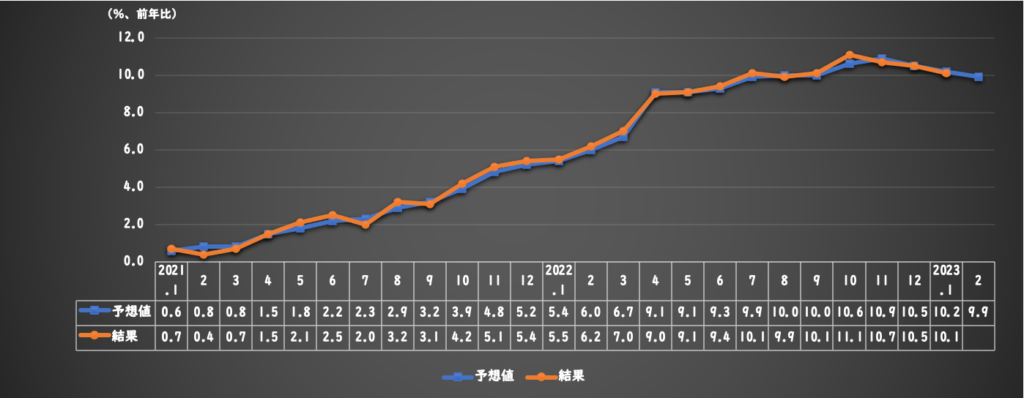

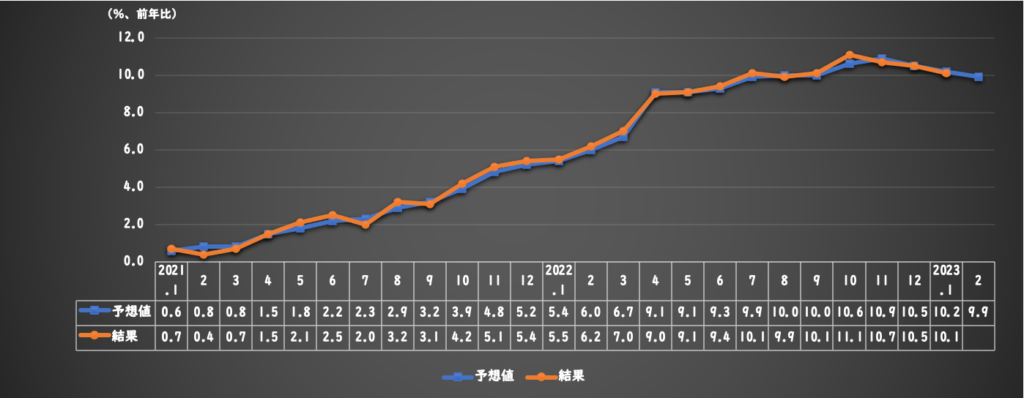

・16:00〜消費者物価指数(イギリス)【予想値:9.9%、前回値:10.1%】

《ロイター記事》

「英CPI上昇率、1月は10.1%と予想以上の鈍化 大幅利上げ観測後退」(2023.2.15)

・ 英国立統計局(ONS)が15日発表した1月の消費者物価指数(CPI)前年比伸び率は10.1%となり、12月の10.5%から市場予想(10.3%)以上に鈍化した。昨年9月以来の低い伸びとなった。

・英中央銀行が重視する、エネルギー・食品・アルコール・たばこを除いたコアCPI上昇率も、12月の6.3%から5.8%に低下した。

・英中銀は今月、消費者物価の上昇が一段落した兆候が見られるとし、一連の利上げの終了が近いと示唆した。

・英国債価格は急伸。市場では3月に50ベーシスポイント(bp)の利上げがあるとの観測が後退し、利上げ幅が25bpになるとの見方が強まっている。

・食品・非アルコール飲料の価格は16.7%上昇と、昨年12月に記録した45年ぶりの高水準(16.8%上昇)からほとんど鈍化しておらず、深刻な生活費危機が続いている。

・27:00〜FOMC政策金利発表【予想値:25bp利上げ、前回値:25bp利上げ】

《ロイター記事》

「前回FOMC、「ほぼ全員」が0.25%利上げ支持=議事要旨」(2023.2.23)

・米連邦準備理事会(FRB)が22日公表した1月31─2月1日の連邦公開市場委員会(FOMC)議事要旨で、「ほぼ全ての参加者」が、政策金利の引き上げ幅を0.25%ポイントに縮小することが適切との点で同意したことが分かった。将来の利上げの程度を「より適切に決定できる」と判断したという。

・一方で「インフレの上振れリスクが依然として政策見通しを形成する上で重要な要因であると指摘」し、「インフレ率が明確に2%に回帰する道筋がつくまで」金利を引き上げ、高水準に維持する必要があるとした。

・議事要旨で、FRBが現在の利上げの最終地点に向けて舵を取り、一時利上げのペースを落としてより慎重に停止点に近づこうとする一方、インフレが鈍化しない場合、最終的にどの程度の金利になるかは未決定としたことを示した。

・2月1日に発表された声明では「継続的な利上げ」が依然として必要であるとしながらも、今後の利上げのペースから「程度」に焦点を移し、政策立案者がインフレ抑制を継続的に進めるのに適切な金利に近づいている可能性があると感じていることを示唆した。

ごまぷいの「こんにちは」短観(執筆:翌13:00時点)

おはようございます。

昨日はFOMCまで頑張って起きてチャートを見ていましたので、寝坊してしまいました。

さて、昨日の東京時間はFOMCを前にして神経質な動き。

ドル円をはじめとして、横ばいの動きとなりました。

欧州時間に入り、イギリスのCPIがありました。

☆消費者物価指数(イギリス)

*総合指数:予想9.9%→結果10.4%

*コア指数:予想5.7%→結果6.2%

おいおいおいおい!

イギリスはまだCPI10%も超えてるのかよ〜!(笑)

これを受けてポンドは上昇。そりゃそうですよね。

これだけCPIが高止まりしていると、それはそれで良くない・・・。

どちらにせよ、本日の政策金利は引き上げの方向で間違いないでしょうね。

下手したらさらに大きく利上げするかも?と思ってしまうほどです。

その後、ラガルドECB総裁の発言も見られました。

☆ラガルドECB総裁

・「インフレは依然として高水準であり、堅調に推移している」

・「ECBはインフレ率を目標まで押し下げなければならないし、下げるつもり」

・「最近の緊張が新たなダウンサイドリスクを追加」

・「さらなる引き上げを約束しているわけでも、利上げを終えているわけでもない」

まぁ、間違いなくまた次回も50bpの利上げに踏み切るでしょうね。

アメリカが利上げを続けている以上、ユーロは追随する他ないので。

さて、注目のFOMCを振り返っておきましょう。

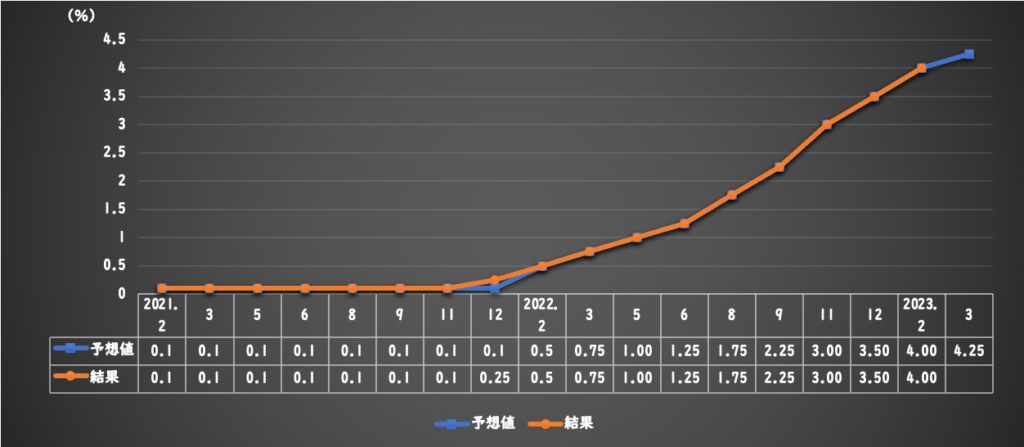

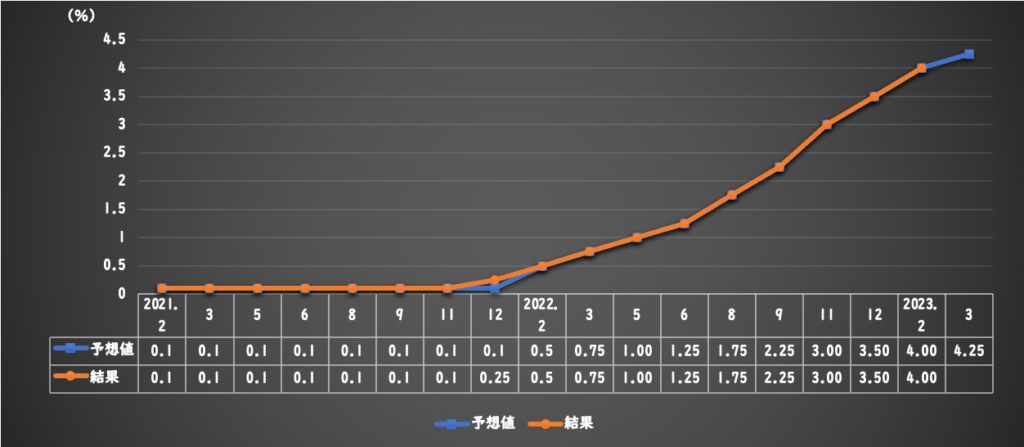

☆FOMC政策金利発表

予想:25bp利上げ(4.75-5.00%)→結果:25bp利上げ(4.75-5.00%)

☆パウエルFRB議長

・「預金者の貯蓄は安全」

・「物価安定がなければ、経済は誰のためにもならない」

・「この2週間で銀行界で起きた事象は経済に影響する可能性」

・「利上げ休止を検討も、利上げ支持に強いコンセンサス」

・「FRB当局者らは今年の利下げを見込んでいない」

・「必要であれば想定より高い水準への利上げを実施」

・「信用状況の引き締まりは利上げの代わりになる可能性」

*総括

・金融不安よりインフレ抑制を優先へ

・0.25%の利上げを実施

・バランスシート縮小、継続へ

・今後さらなる追加引き締めの可能性を示唆

・ドットチャート、年末水準5.00-5.25%、あと1回の利上げを見込む

・「継続的な利上げが適切だろう」から「追加政策形成が必要かもしれない」との表現へ

ということでした。

「インフレ脱却」と「金融安定」という真逆のジレンマの中、さぞかし苦悩したであろう3月のFOMC。

全体的にハト色の強い内容となりました。

オレンジ下線で引いたように、この2週間で起きた銀行界隈のトラブルは、間違いなく金融政策に影響を及ぼしており、利上げ方針が変わったことを示唆しています。

「金融システムは健全」としつつも、将来の不確実性は全く払拭されなかったことから、ドル売りのリスクオンはかなり慎重だったように感じます。

ということは、これからの市場の命題はやはりSVB等の銀行ネタが中心となるということ。

CPIの発表で大して動かなくなったのも頷けます。

こちらはドル円の日足。

先日のドル安の影響から、現在も下落を続けています。

この辺は大したサポートがありませんから、ショーターの目標はやはり直近安値の128円、さらにその下の125円、120円となっていくでしょう。

どちらにせよ、ドルを積極的に買っていく相場はもう終わりました。

かといって円を積極的に買うのか・・・?とちょっと思ってしまいますが、仕方ないですね。

こちらは10年債。

昨日の陰線は下髭なしの強い陰線です。

現在は直近のサポートと長期移動平均線でなんとか支えていますが、何度も書いてきた通り、時間の問題。

3.20%を割り込むのはまもなくでしょう。

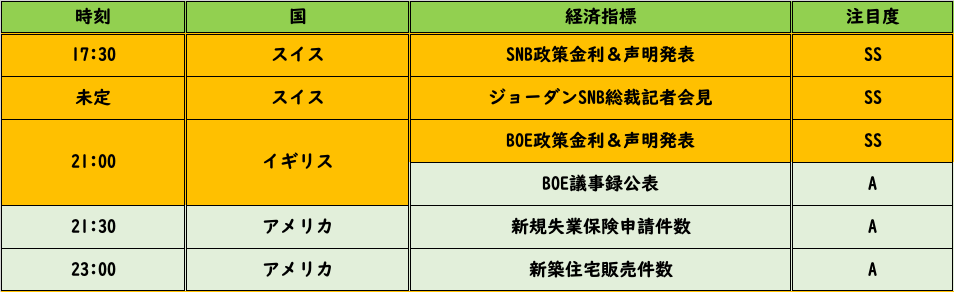

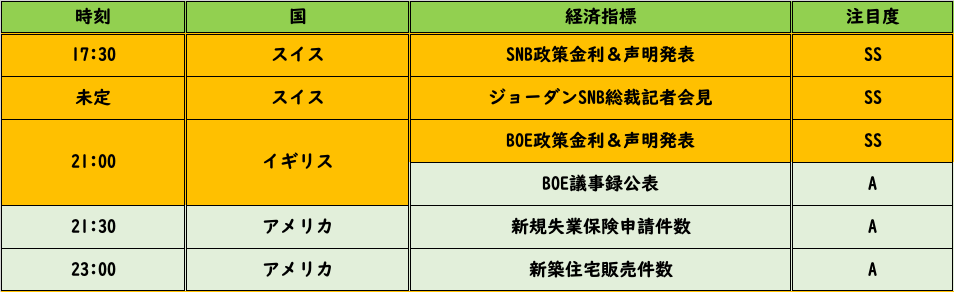

それでは、本日はスイス・イギリスの政策金利があり、こちらも極めて注目です!

FOMC起きていた方はさぞかし寝不足でしょうが、本日も頑張っていきましょう!

FOMC、深夜0時くらいにしてくれないかなぁ。

それな〜。

ごまぷいのトレードチェック

・GBP/CAD(L):建値1.67450(SL1.66750、70pips)×2

まだ保有しています。

昨日は英CPIで上手く跳ね上がってくれたので、FOMCも安心して見ていられました。

問題は今宵の英政策金利ですね。

現在100pips弱の含み益がありますが、全部なくなる覚悟で待ち構えます。(笑)

現在攻防中のレジスタンスを抜けたらかなりスピードは早いと思うんですよね〜。

それではまた!

今月は自分が理想としているトレードができているので、本当にありがたいです・・・。

先生最近、笑顔が増えましたね!何か今度奢ってく

いやです。

木曜日(3月23日)

スケジュール

重要経済指標詳細

・17:30〜SNB政策金利発表【予想値:50bp利上げ、前回値:50bp利上げ】

《ロイター記事》

「スイス中銀、0.5%利上げ 物価安定へ追加利上げ示唆」(2022.12.15)

・スイス国立銀行(中央銀行)は15日、政策金利を0.5%ポイント引き上げ1.0%とした。インフレ抑制に向け、今年3回目の利上げを決定した。ジョルダン総裁は会見で、インフレ鈍化の傾向があるものの、まだ警戒を解ける状況にないとの認識を示した。

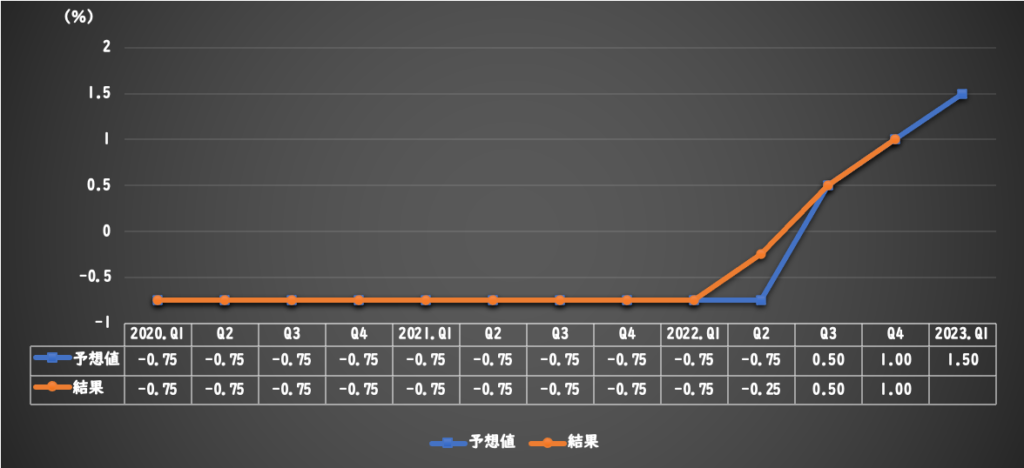

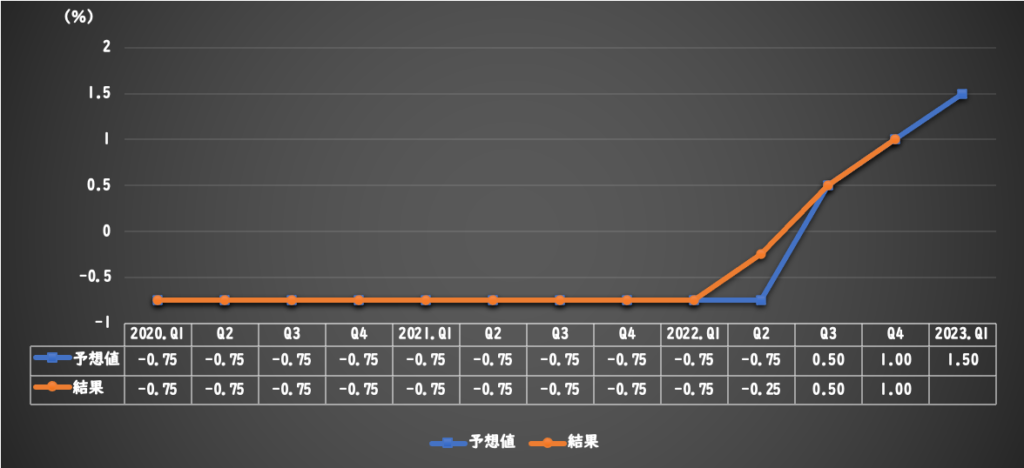

・中銀はスイスフラン高を抑制するため、マイナス金利政策を7年にわたり取っていたが、今年に入りインフレ退治に転換。6月と9月の利上げでマイナス金利を終了していた。

・15日発表した声明は「中期的な物価安定確保に向け、追加の利上げが必要になる可能性は排除できない」とし「適切な金融状況を提供するために必要応じて外為市場で行動する意向だ」とした。

・ジョルダン総裁は会見で「インフレ率は8月以降、多少低下した。歓迎すべき傾向だが、警戒を解くのは時期尚早だ」とし、「追加利上げが必要になる可能性は排除できない」と述べた。

・政策金利の到達水準を示すのは控えた。「特定のターミナルレートは想定していない。四半期ごとに新たなインフレ予想をみていく。きょう発表した最新のインフレ予測では先の予測が若干上がり2.1%となった。これは、現在の金融政策スタンスが物価安定が確保されているわけでないことを示唆する」と述べた。

・21:00〜BOE政策金利&声明発表【予想値:25bp利上げ、前回値:50bp利上げ】

《ロイター記事》

「英中銀0.5%追加利上げ、「インフレピーク」で引き締め終盤示唆」(2023.2.2)

・イングランド銀行(英中央銀行)は2日、政策金利を0.5%ポイント引き上げ4.0%とした。10会合連続の利上げで2008年以来の高水準となった。世界的にインフレは高止まりしているものの、英国を含め多くの先進国でピークに達した可能性があると指摘した。

・中銀は、2021年12月からの一連の利上げが経済に一段と影響を及ぼしていると見られると指摘。これによりインフレ率は年末までに4%程度に下がるとし、2023年のインフレ率予想を従来の5%前後から引き下げた。

・声明では「より持続的圧力の証拠が出れば、金融政策の一段の引き締めが必要になる」と指摘。前回の「一段のインフレ圧力の兆候に対し必要に応じて強力に対応する」、「一段の利上げが必要になる可能性がある」から修正し、積極的な利上げサイクルが終了に向かっている可能性を示唆した。

・ベイリー総裁は「昨年11月の金融政策報告以降、インフレが曲がり角を迎えた初期の兆候が見られている」と述べた。ただ「勝利を宣言するには早すぎる。インフレ圧力はまだ残っている」とし、中銀金融政策委員会(MPC)は、インフレが後退していると「絶対的に確信」する必要があると述べた。

ごまぷいの「おやすみ」短観(執筆:24:30時点)

本日の東京時間は、先日のFOMCにおいてFRBがハト姿勢に寄ったことからドル売りの流れを継続。

ドル円は一時的に130円台ミドルまで落とし込み、ドルストも上昇傾向でした。

その後のスイス政策金利の結果はこちら。

☆スイス政策金利発表

予想:1.50%(50bp利上げ)→結果:1.50%(50bp利上げ)

これを受けてスイスフラン円は50銭ほど上昇。

スイスがマイナス金利を離脱したのは去年。

時が流れるのは早いですね。

なお、政策金利は発表されたものの、ジョーダンSNB総裁の発言は見られず、クレディースイスに関しての情報を得ることができませんでした。

続いて、21:00には本日のメイン、イギリス政策金利発表もありました。

☆イギリス政策金利発表

予想:4.25%(25bp利上げ)→結果:4.25%(25bp利上げ)

これを受けてポンド円は若干の上昇を見せるも、その後は勢いが見られず、ダラダラする展開に。

どちらの政策金利も、値動きとしてはパッとせず、なんだかなぁ、という印象でした。

その後も米新規失業保険申請件数、米新築住宅販売件数、欧消費者信頼感指数と3つの経済指標が発表されたものの、たかが知れてるレベルの値動きでした。

やはり先日のFOMCというビッグイベントを無事に通過したことで、相場に少し落ち着きが見られている感じですね。

新たな材料待ち、ということでしょうか。

こちらドル円の日足。

特に真新しい値動きはありませんでした。

先日の安値を若干更新したくらいでしょうか。

今のドル円にどれほどの上昇圧力があるのかは分かりませんが、上げるならば、下降圧力が弱い今がチャンスといったところ。

逆に言えば、上げる力がない今こそ、下げるチャンスとも見れます。

多分下だろうとは思いますが。

こちらは10年債の日足ですが、こちらも先日と大して変わらず。

とにかく3.2%台へ突入することを待つばかりです。

さて、明日の午前中は日本のCPI、そして午後は毎月恒例の欧州PMIラッシュです。

どこまで値動きが発生するか分かりませんが、今週ラスト、気を引き締めていきましょう!

BOE政策金利、思ったより動かず、残念でしたね〜

本当ですね。まぁ、イギリスは金利は上げるだろうけど、物価高がとにかく酷いので積極的に買いずらいのかもしれませんね。

【お知らせ】

来週、本業の出張があり、ブログの更新が困難となってしまいました。

そのため、来週の記事はおやすみをいただきます。

ご迷惑をおかけしてすみません。

また、4月第1週の記事をお楽しみにお待ちください!

なお、ツイッターにてその日の相場観は振り返ろうと思っていますので、そちらをチェックしてください!

ごまぷいのトレードチェック

・GBP/CAD(L):建値1.67450→1.67880(TP、43pips)×2

ポンカナの旅はこれにて一旦クローズとなりました。

政策金利で上手く上げきれなかったのが残念でした。

仕方ないですね。

今週はもう明日のみなので、ゆったりノートレードも視野に過ごしていきたいと思います。

それではまた明日!

金曜日(3月24日)

スケジュール

重要経済指標詳細

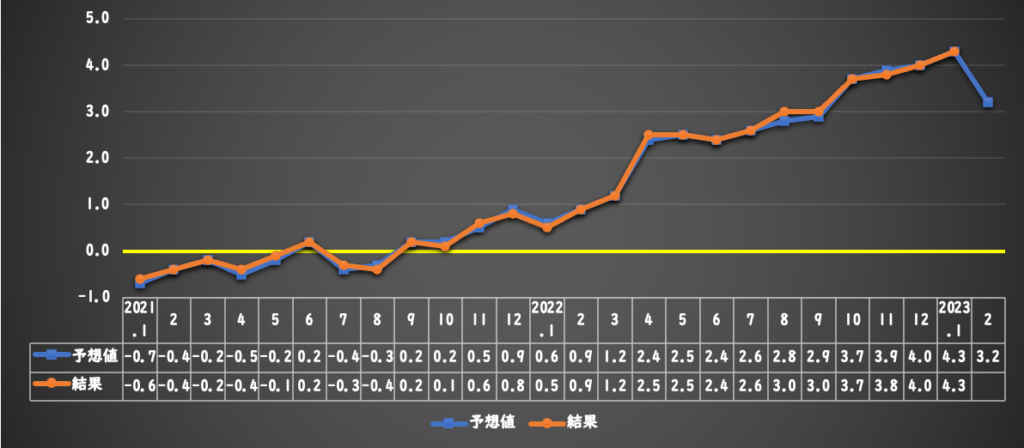

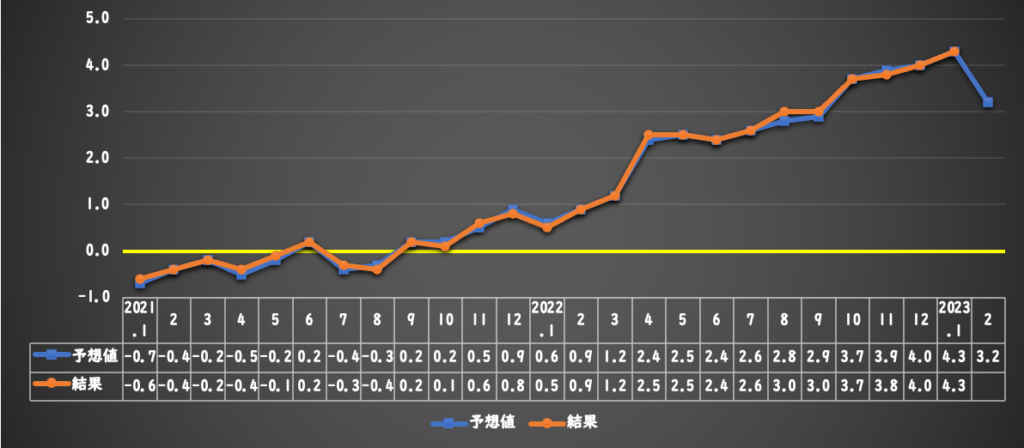

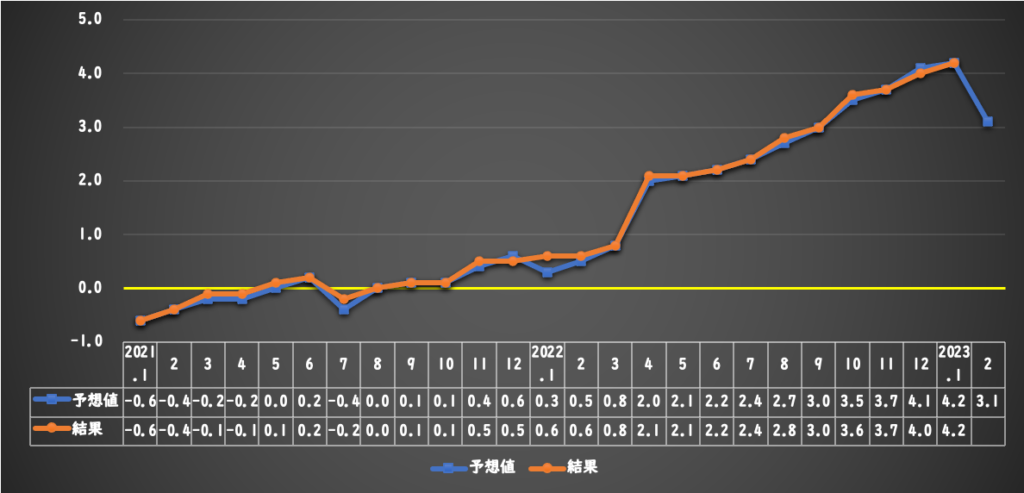

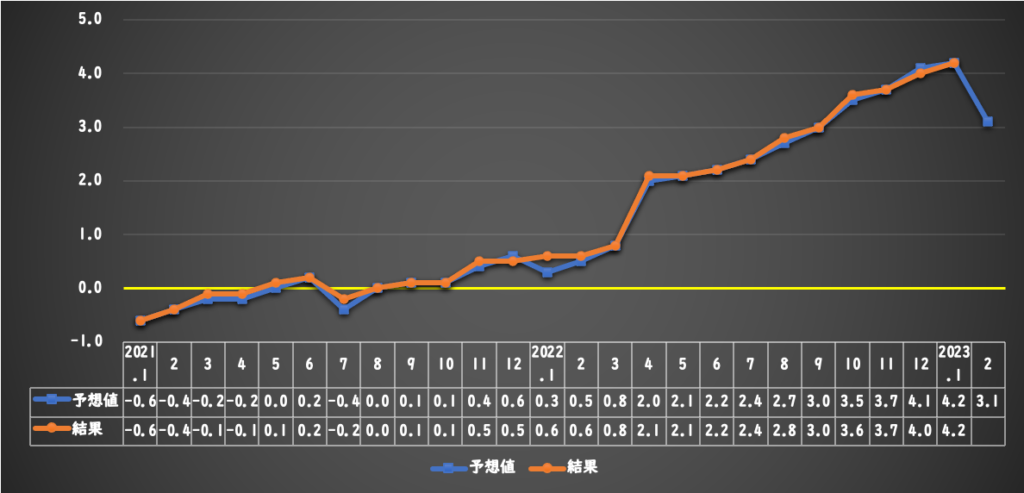

・8:30〜全国消費者物価指数

*総合指数【予想値:3.2%、前回値:4.3%】

*コア指数【予想値:3.1%、前回値:4.2%】

《ロイター記事》

「全国コアCPI、第2次石油危機以来の高水準 対象品目8割で価格転嫁」(2023.2.24)

・ 総務省が24日発表した2023年1月の全国消費者物価指数(生鮮食品を除く、コアCPI)は、前年同月比プラス4.2%の104.3だった。第2次石油危機で物価が押し上げられた1981年9月と同水準で、41年4カ月ぶりの伸び率となった。

・同省によると、からあげなどの調理食品やハンバーガーなどの外食、生鮮魚介などが物価を押し上げた。ロイターが公表前に集計した民間予測もプラス4.2%で、指数は予想と一致した。前月は同プラス4.0%だった。

・総務省の説明では522品目のうち、上昇したのは414品目だった。44品目で変化はなく、64品目は逆に値下がりした。22年12月の上昇品目数は417で、1月の値上がり品目は若干減少した。

・来月2月のコアCPIについては、物価対策の効果を織り込み3%程度となる予想が多い。夏場から年末にかけては2%台となっていく、との指摘がある。

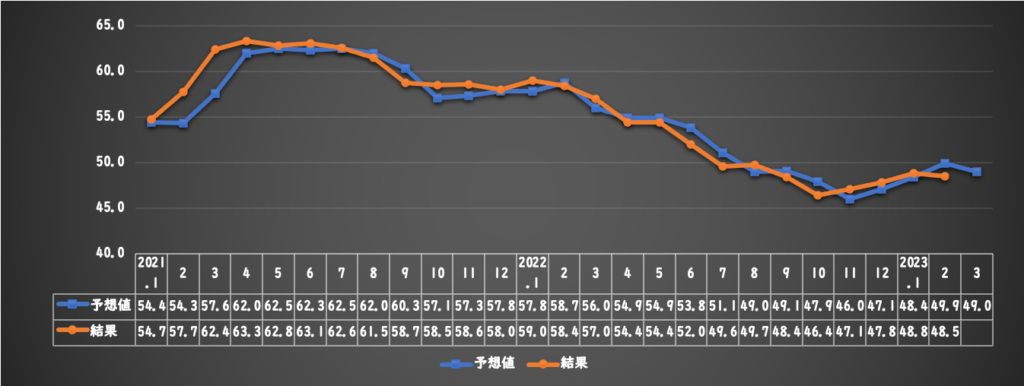

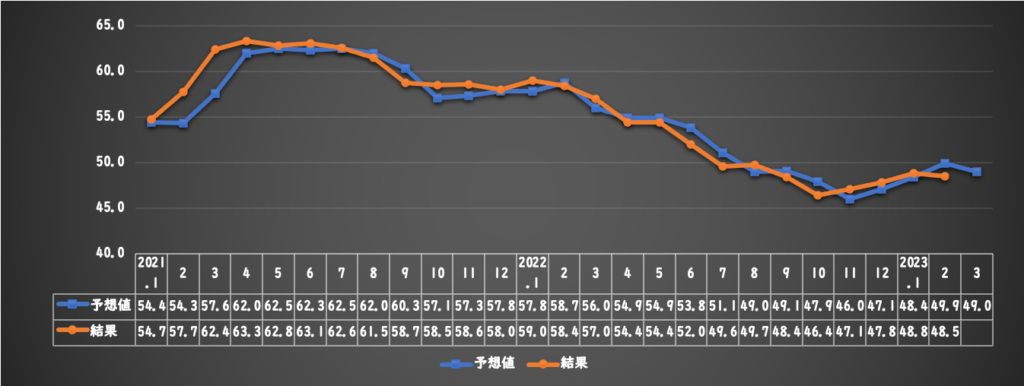

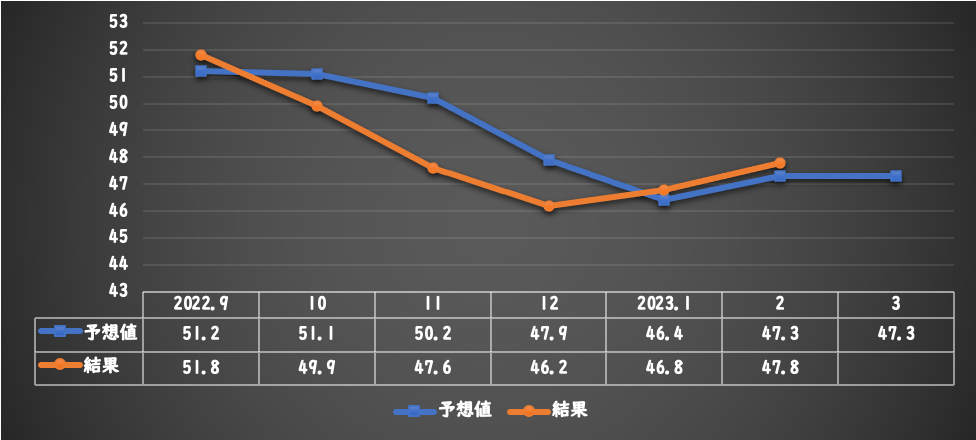

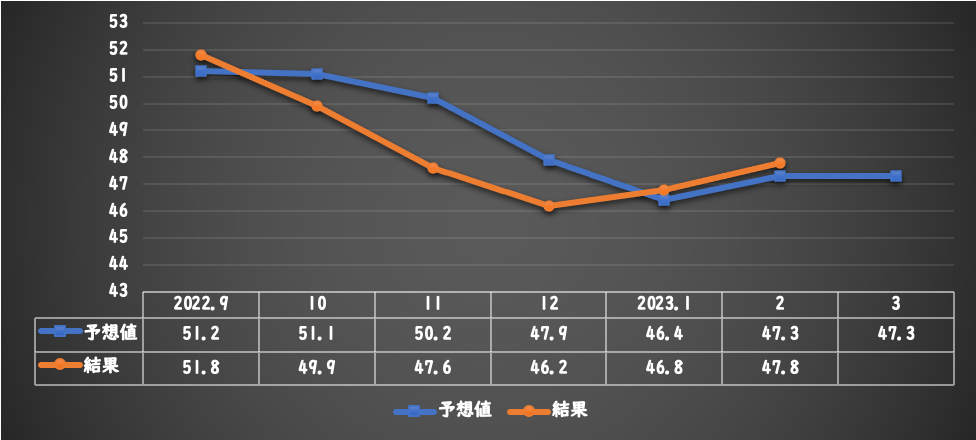

・18:00〜製造業PMI(欧州)【予想値:49.0、前回値:48.5】

《ロイター記事》

「ユーロ圏総合PMI、2月速報9カ月ぶり高水準 サービス好調」(2023.2.21)

・S&Pグローバルが21日発表したユーロ圏の2月の総合購買担当者景気指数(PMI)速報値は52.3で、1月の50.3から予想以上に上昇し、9カ月ぶりの高水準となった。

・「2月の健全なPMIはわれわれの成長見通しにアップサイドのリスクをもたらし、ユーロ圏が第1・四半期に縮小を回避する可能性を高める」

・「とはいえ、なお高水準のインフレ率や金融引き締め、世界経済の軟化が重しとなり、今年の成長はまだ低調だ」とした。

・「2月のユーロ圏の企業活動は予想を大きく上回り、9カ月ぶりの高成長となった。サービス業の回復が寄与した」

・18:30〜製造業PMI(イギリス)【予想値:49.9、前回値:49.3】

《ロイター記事》

「英PMI、2月はサービス主導で予想以上に上昇 見通し改善」(2023.2.21)

・21日発表されたS&Pグローバル/CIPSの2月の英国総合購買担当者景気指数(PMI)速報値は53.0と、1月の48.5から上昇し、昨年7月以来初めて好不況の分かれ目である50を上回った。価格圧力が緩和する中、サービス業主導で予想以上に改善した。

・「製造業を中心に多くの企業が事業環境が厳しいと報告しているが、物価上昇のピーク感、サプライチェーンの改善や景気後退リスク緩和の兆しで、企業心理の改善が広がりを見せた」

・「今回のPMIは、長期的なリセッション(景気後退)と失業率の上昇によってインフレが低下し、追加利上げは必要ないとの英中銀の中心的な見解にとって明確な課題となる」

・22:45〜製造業PMI(アメリカ)【予想値:47.3、前回値:47.3】

《ロイター記事》

「米総合PMI、2月は50.2 8カ月ぶり高水準=S&Pグローバル調査」(2023.2.22)

・米S&Pグローバルが21日発表した2月の米総合購買担当者景気指数(PMI)速報値は50.2と、8カ月ぶりの高水準となった。市場予想の47.5も上回った。需要が弱くなっている中でインフレは沈静化が続き、投入価格指数は60.6と1月の63.0から低下した。

・「金利上昇と生活費の圧迫という逆風にもかかわらず、インフレがピークに達し、景気後退のリスクが薄らいだという兆候の中で景況感が明るくなった」

・「同時に供給制約が緩和され、工場への投入資材の納入期間が2009年以来の速さで改善している」