トレーダーのみなさん、こんにちは!

2022年12月、第3週となりました。

先週は比較的穏やかな相場が続く中で、重要な経済指標が発表されていきました。

ISM非製造業景況指数、豪・加中銀政策金利、そして生産者物価指数(PPI)。

少し驚いたのは、PPIが鈍化を示さなかったことでしょうか。

おいおい、まさか今週のCPIも・・・?

まぁ、多分似たような感じにはなると思っています。

今週、今年最後のFOMCがありますが、こちらはおそらく予想通りになると思います。

というのも、相場がもう織り込みまくってるんですよね。

先月からずっとドルが弱いのは自明です。

ドル円の「巻き返し」・「調整」といったらそれまでなのですが・・・。

にしても、普段から別に気にしているわけではないですが、ドル円の「年足」なんてものがあったら超上ヒゲですよね。

最高値の151円からもう15円ほど落ちているわけですから、今年は本当に大変な年だったのだなあ、と身に染みます。

さて、当ブログのファンダメンタルズ分析&相場短観記事は、一旦、2022年最終回といたします。

来週はクリスマスウィークですし、もう、ファンダメンタルズ云々の相場では多分なくなると思うのです。

2022年10月から始めてはや2ヶ月。

毎週欠かさず更新してまいりました。

おかげさまでツイッターのフォロワー数も増え、色々な仲間ができ、大変嬉しく思っております。

来年は1月第2週くらいから更新を再開しようと思っておりますので、また新年もよろしくお願いいたします!

それでは、張り切って今週も頑張っていきましょう!

この記事では、毎朝8時までに「ごまぷいの『おやすみ』短観」として、その日の相場の振り返りコメントを、「ごまぷいトレードチェック」では、筆者ごまぷい自身のトレード結果・ポジション報告を随時更新していきますので、ぜひ毎日チェックしてくださいね!

2022年11月第2週の振り返り

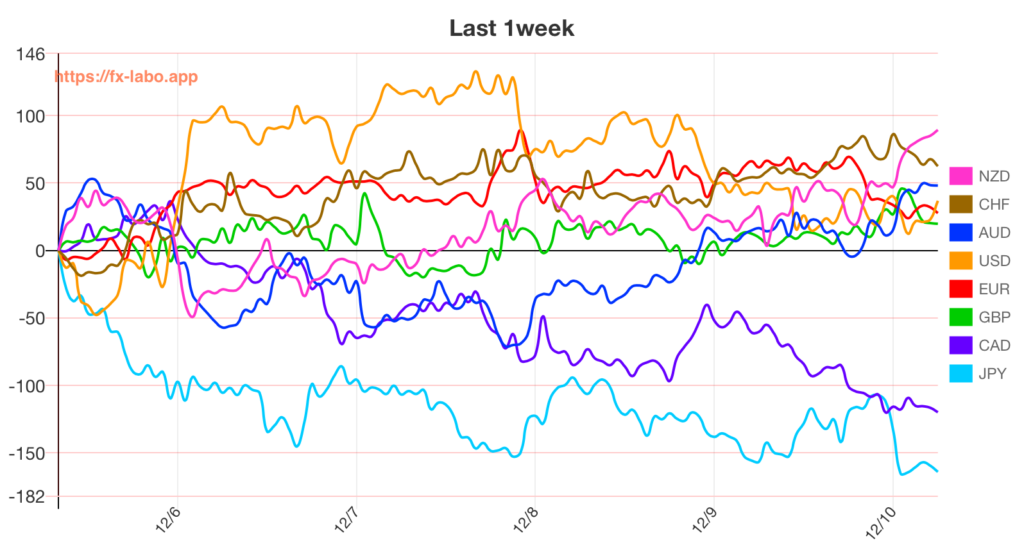

1週間の通貨強弱をグラフで!

簡単な振り返り・・・

もはや既視感のある通貨強弱グラフですね。

連日、ドル円を引き下げてきた円は、先週は一転、最弱の通貨となりました。

そして相変わらずのカナダドル。

どの通貨ペアで見ても、涙が出そうなくらい弱いです。

特にキウカナチャート。

僕が先月入ったところからもう700pipsほど一直線に進んでおります。(事故があってポジションがないので、この話は僕にしないでください)

原因は何度も記載しているとおり、原油が弱いからです。

2022年、あれだけインフレを騒がせてきた原油、もはや2022年の上げ幅を「ほぼ」全戻しです。

こうなってくると上値がだいぶ重くなり、90ドルらへんを上抜けしない限り、上昇トレンドには回帰しません。

これ、下手したら来年の上半期もカナダドル安が進むかもしれませんね。

だって、今週政策金利があったんですよ!?ちゃんと利上げしたんですよ!?(笑)

僕はカナダドル売りと何度も言ってきました(しつこい)

カナダドル・円が弱すぎて、他の通貨は相対的にあんまりはっきりとした強弱はありませんね。

「年末ラリー」だなんて言葉があり、年末は株高とよく言われますが、今年はどうなんでしょうか。

正直、チャートを見ていると本当に相場参加者が少なく感じます。

欧州もアメリカも、みんなサッカー見てるのかな?と思うくらい。

大抵、年末っぽさは、それこそ来週の第3週くらいから始まるものだと認識していますが、今年はもはや12月入ってからですからね。

来週はいよいよ年内最後のFOMCとCPI。

他にも重要な指標が待ち構えています。

どんな相場になるか、楽しみですね!

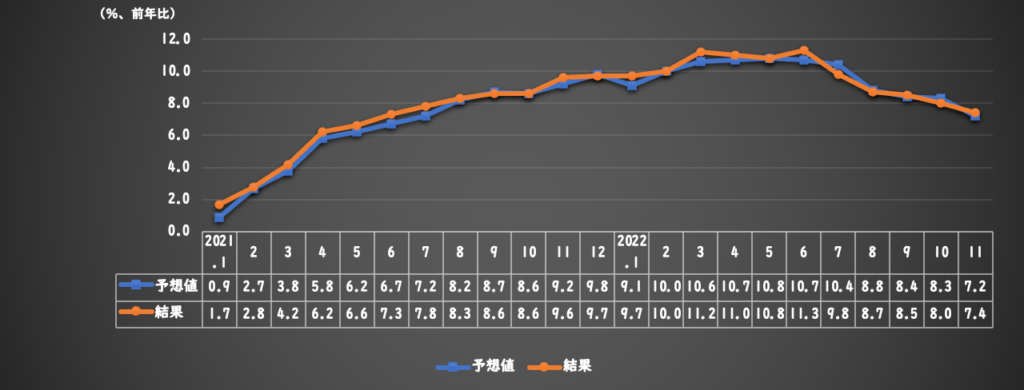

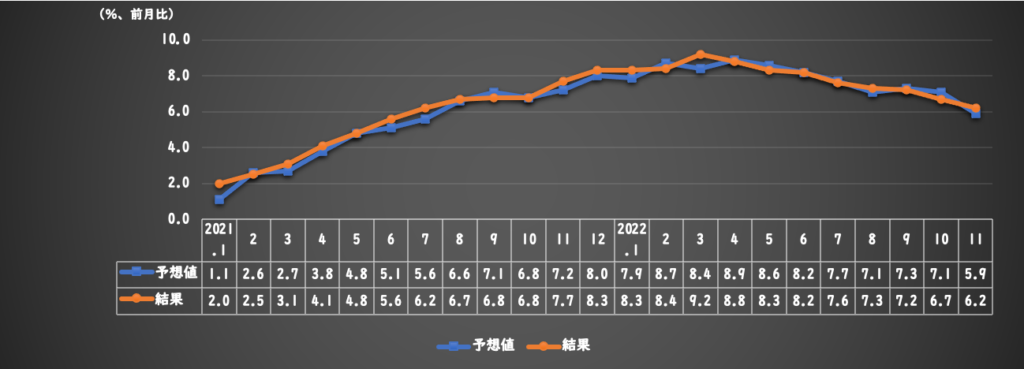

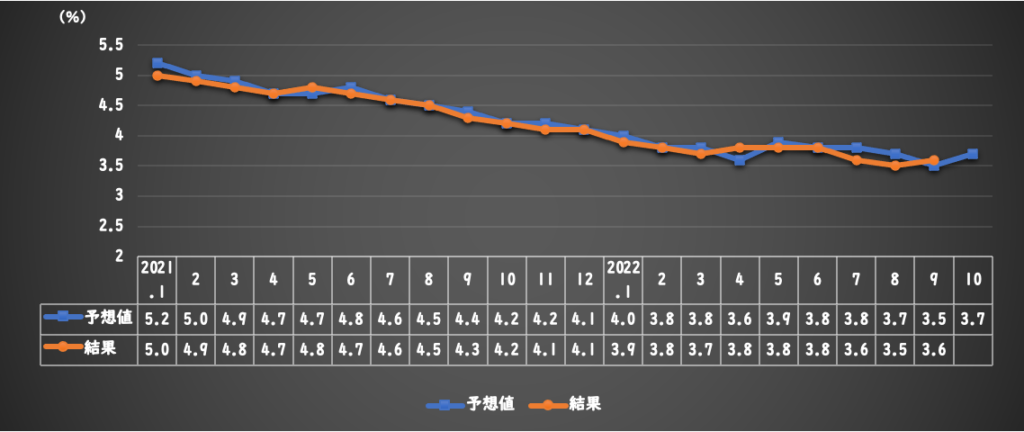

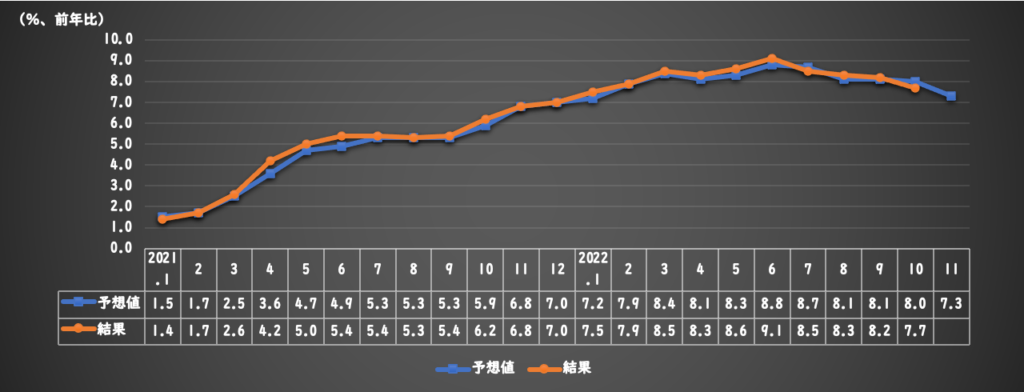

一応、念の為、先週のPPIをおさらいしておきましょう。

・総合指数:予想7.2%→結果7.4%

・コア指数:予想5.9%→結果6.2%

《ロイター記事》

「米卸売物価、11月は前年比+7.4%に鈍化 21年5月以降で最小に」(2022.12.9)

・米労働省が9日発表した11月の卸売物価指数(PPI)は前年比、前月比ともに上昇率が市場予想を若干上回った。ただ基調的に減速の傾向を示し、米連邦準備理事会(FRB)が来週の連邦公開市場委員会(FOMC)で利上げ幅を縮小する可能性もある。前年比上昇率は7.4%。10月の8.1%から鈍化し、伸びは2021年5月以降で最小だった。

・「卸売物価の伸び鈍化はインフレ環境が改善する前兆だ」

・「FRBは来週、利上げペースを鈍化させ、23年もその基調を続けるだろう。ただ、卸売物価の月次の伸びは引き締め継続の必要性を示している」

そう、確かに予想よりは高いのですが、グラフで見ると大したことないんですよね。

相場としてはドル高に反応しましたが、結局は抑えられ、週は引けました。

来週のCPIはおそらく鈍化でしょう。

ただ、なんせ相場参加者が少ないので、予想よりも高い数字が出ると、アルゴリズムによってPPI同様、ドル買いが入ってしまうかもしれません。

また、火曜日がCPI、そして翌日水曜日の28時がFOMCですので、来週は超厄介相場になります。

僕含めて、くれぐれも年末に大怪我しないよう、気をつけてトレードしていきましょう!

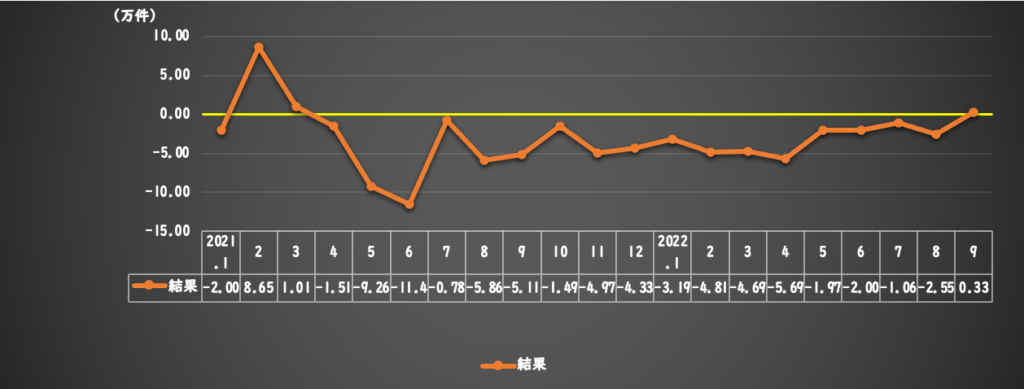

月曜日(12月12日)

スケジュール

重要経済指標詳細

特になし

ごまぷいの「おやすみ」短観(執筆:翌10:00)

先日の東京市場は、先週の引けからのドル高基調を継続しましたが、結局は上値が重い展開に。

ただ、ユーロドルをはじめとしたドルストもドル安基調になったわけではなく、だらだらした相場となりました。

その後欧州市場では米国債10年利回りが低下すると、それにつられてドル円も下落。

しかしこれも一過性のもので、すぐに反発するものとなりました。

もはや、本日のCPI、さらにFOMCの結果が出るまで、こんな感じが続くと思います。

そして、時期的にも、結果がでたところで、大きなトレンドができるようにも思えません。

今週は重要指標がこぞって待機しています。くれぐれも注意しながら相場から少し距離を置きつつ、トレードに臨みたいところです。

ごまぷいのトレードチェック

・ポジションなし。

トレードするならCPIの後でいいかな、と思っています。

とにかく無理だけはしないように。

どちらかというと、来年のことを考えながら過ごしたいです。(笑)

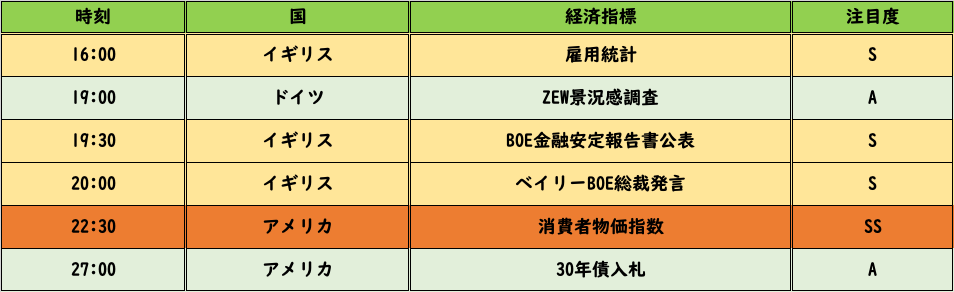

火曜日(12月13日)

スケジュール

重要経済指標詳細

・16:00〜雇用統計(イギリス)

*失業率【予想値:3.7%、前回値:3.6%(ILO基準)】

・失業保険申請件数【予想値:?、前回値:0.33万件】

《ロイター記事》

「英失業率、7─9月予想外の上昇 賃金コロナ期除く過去最高の伸び」(2022.11.15)

・英国立統計局(ONS)が15日発表した7-9月の失業率は3.6%と予想外に上昇した。

・7-9月の就業者数は5万2000人減と、ロイター調査の予想中央値(2万5000人減)を大幅に上回る減少となった。

・「求人数は最近のピークから減少し続けており、経済的圧力が採用を控える要因になっていると指摘する雇用主が増えている」

・賃金(除くボーナス)は前年比5.7%増と、新型コロナウイルスのパンデミック期間を除いて過去最高の伸びだった。

・「労働市場が転換点にあるという暫定的な兆候が見られたが、イングランド銀行(英中央銀行)は、賃金の伸びが鈍化する明確な兆候を見たいだろう」

・同氏は英中銀が12月に50bpの利上げを行い、政策金利を最高5.0%まで引き上げると予想。ただ17日に発表される財政計画が景気を急減速させる内容となった場合、追加利上げの緊急性が低下する可能性があるとの見方を示した。

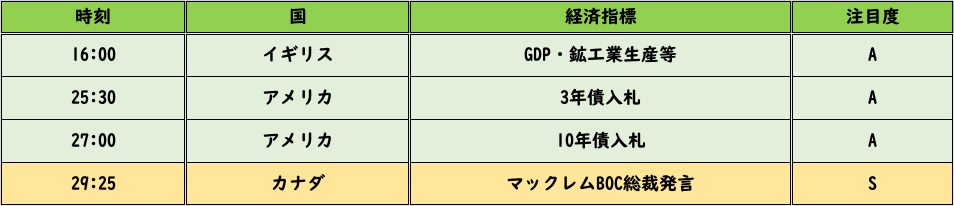

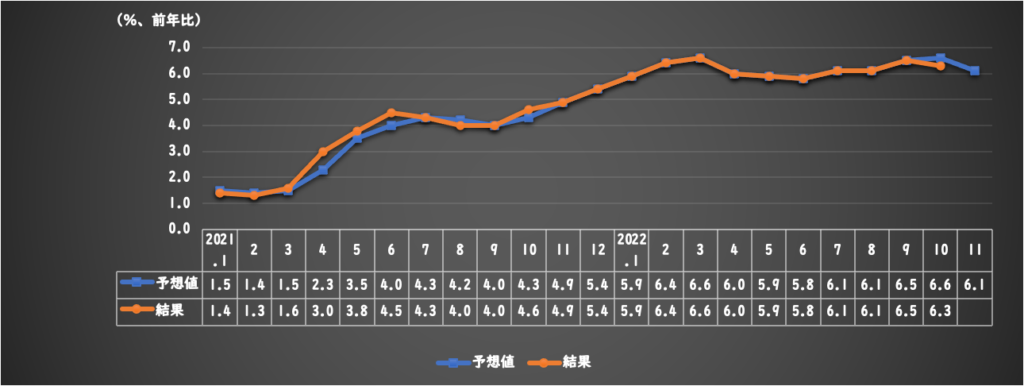

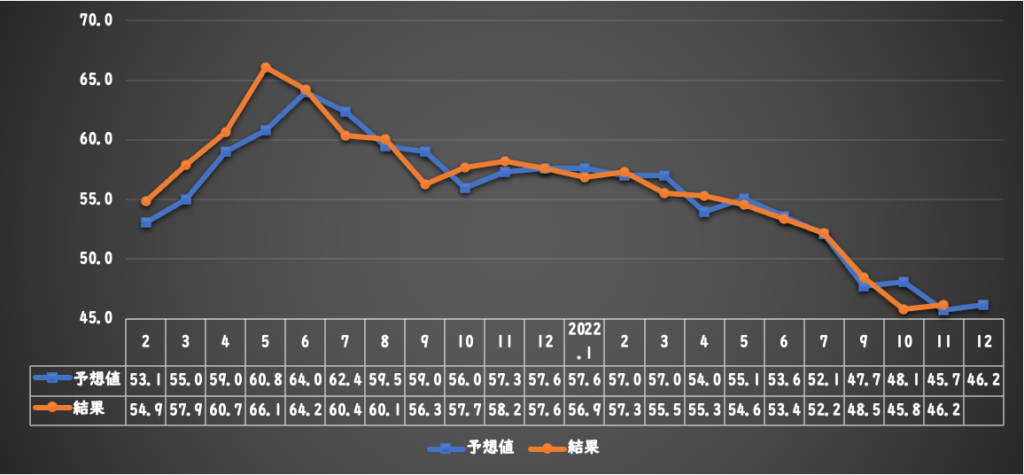

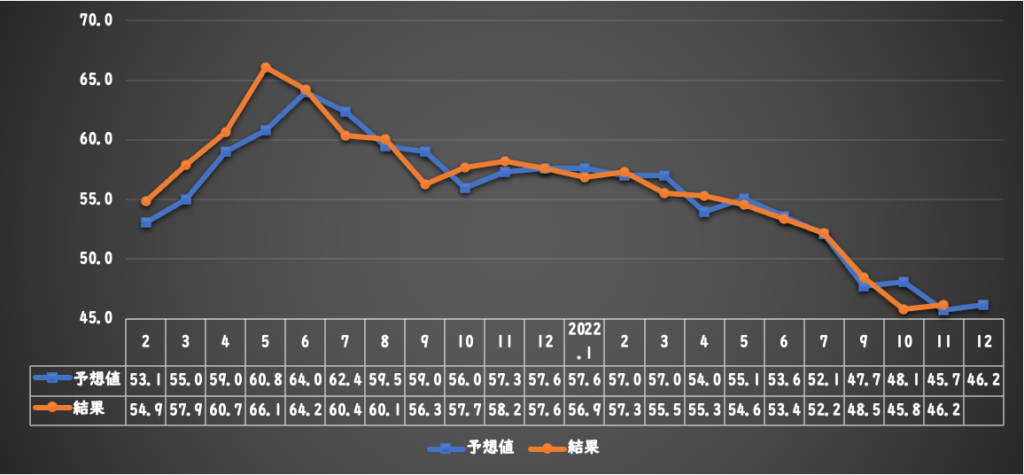

・22:00〜消費者物価指数(アメリカ)【予想値:7.3%、前回値:7.7%】

*コア指数【予想値:6.1%、前回値:6.3%】

《ロイター記事》

「米10月CPI、前年比+7.7%に鈍化 2月以来の8%割れ」(2022.11.10)

・米労働省が10日発表した10月の消費者物価指数は前年比伸び率が7.7%で9月の8.2%から減速し、ロイターがまとめた市場予想(8.0%)も下回った。インフレがピークアウトした兆しを示し、米連邦準備理事会(FRB)が利上げペースを落とす可能性がある。

・「インフレ率はまだ過度に高いものの、FRBのインフレとの戦いが峠を越したとの証拠もあり、今後の利上げペースは鈍化し始める」「待ち望まれていたインフレ緩和がようやく現れ始め、市場が熱狂している」

・3カ月連続で低下していたガソリン価格が上昇に転じたが、財のインフレは減速している。

・「サービスインフレは物価上昇圧力が定着しつつある兆候であり、FRBがこれまで行った金融引き締めがインフレに大きな影響を与えたと安心するには、まだ数字は高すぎる」

・コアCPIの上昇は家賃の高騰によってもたらされている。住宅ローン金利の高騰で住宅購入希望者が市場から締め出されているためだ。持ち家の帰属家賃は0.6%上昇。9月は0.8%上昇だった。

ごまぷいの「おやすみ」短観(執筆:2:00時点)

本日の東京時間も仲値に向けたドル円の買いが入り、一時137.90付近まで上昇しましたが、結局は上値が重くなる展開。

もうこれはここのところずっとそうですね。

まさにCPI待ちの相場ですね。

一応、イギリスの失業率が発表されましたので、掲載しておきます。

・予想:3.7%→結果:3.7%

これを受けてポンドは上昇したものの、結局これも長続きせず。

さて、いよいよ22:30発表のCPI。結果は以下のとおりです。

・総合指数:予想7.3%→結果7.1%

・コア指数:予想6.1%→結果6.0%

まさかのネガティブサプライズでドル円は急転直下。

ドル円は137.33円から135円割れまで下落。

相変わらずのインパクトです。

これを受けてNASDAQ先物も3.7%高。

インフレピークアウト期待からFRBの利上げへの警戒が和らいでいる感じですね。

このドル安に関しては、現状戻しておらず、なかなか強いように感じます。

ただ、問題は明日がFOMCがあるということ。

もう今週は指標が多過ぎてトレードしたくてもなかなか一歩足がでません。(笑)

そして嘘をつかない米国債10年利回り。

これを見ても弱いですね。

白水平線を引いた3.564%でロールリバーサルをして下落中。

さて、明日のFOMCはどうなるんでしょうか。

4:00、起きている自信がありませんが、トレーダーのみなさんは集合です!

今年最後ですからね!

それでは、また明日!

ごまぷいのトレードチェック

・ノートレード。

以上です。何も言うことはありません。(笑)

チャンスがあれば入ろうと思っていましたが、入れませんでした。

また、明後日以降ですかね・・・。

水曜日(12月14日)

スケジュール

重要経済指標詳細

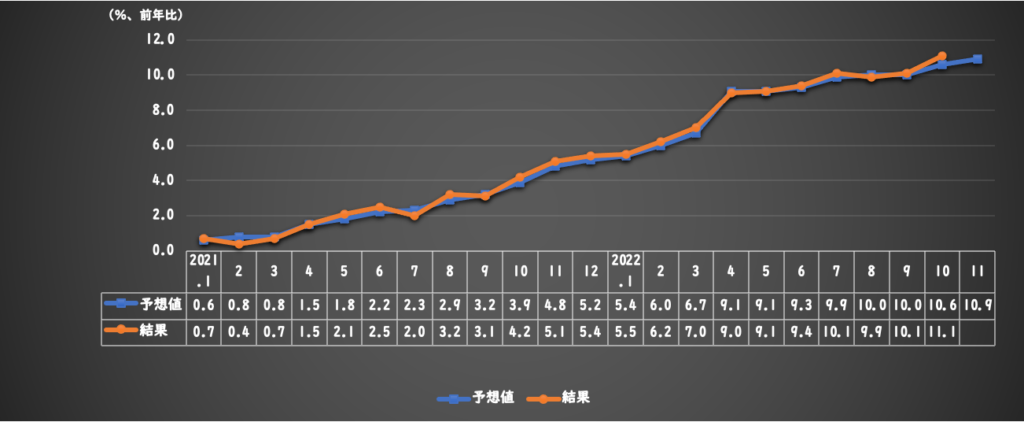

・16:00〜消費者物価指数(イギリス)【予想値:10.9%、前回値:11.1%】

《ロイター記事》

「英CPI、10月は前年比+11.1%に加速 41年ぶり高水準」(2022.11.16)

・英国立統計局(ONS)が16日発表した10月の消費者物価指数(CPI)は、前年比上昇率が11.1%と、9月の10.1%を上回り41年ぶりの高水準となった。

・食品・非アルコール飲料が1977年以来の高い上昇を記録した。低所得層が特に打撃を受けたことになる。

・ONSは、政府が家計の光熱費負担を平均で年2500ポンド(2960.25ドル)に制限していなければ、10月のインフレ率は13.8%前後に達していたと指摘した。

・CPI発表を受け、ハント財務相は物価上昇に対応するため「厳しいが必要な」決断を下す必要があると表明。「インフレ率の目標達成を目指すイングランド銀行(英中央銀行)を支援するため、国家財政を通じて責任ある行動を取ることがわれわれの義務だ」と述べた。

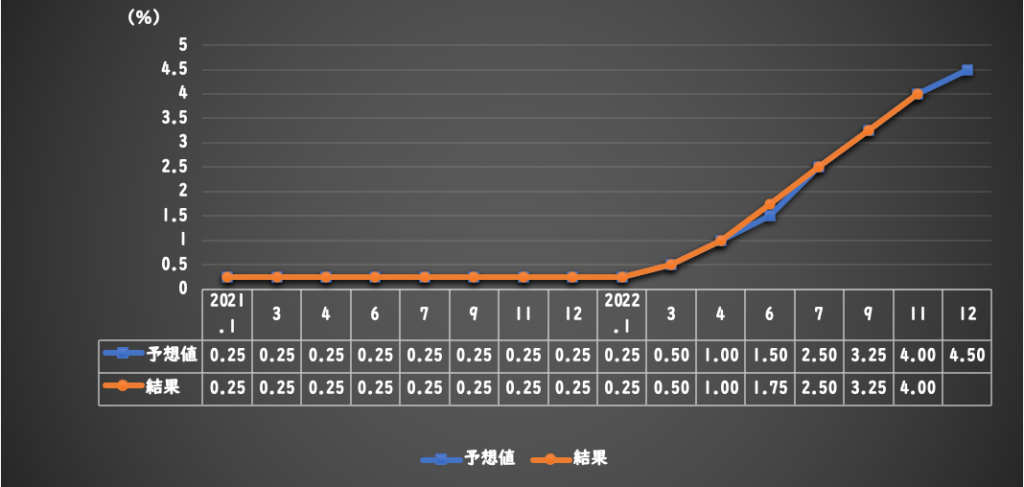

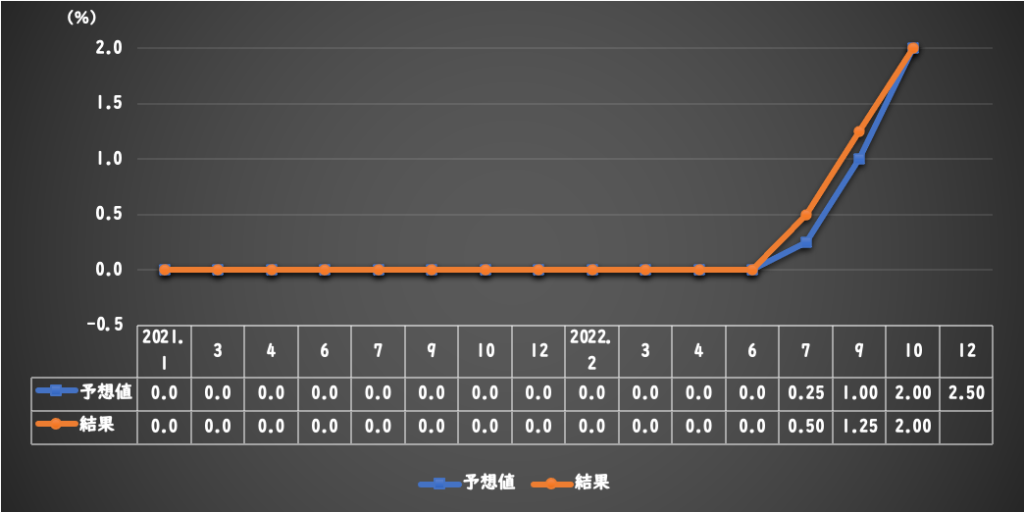

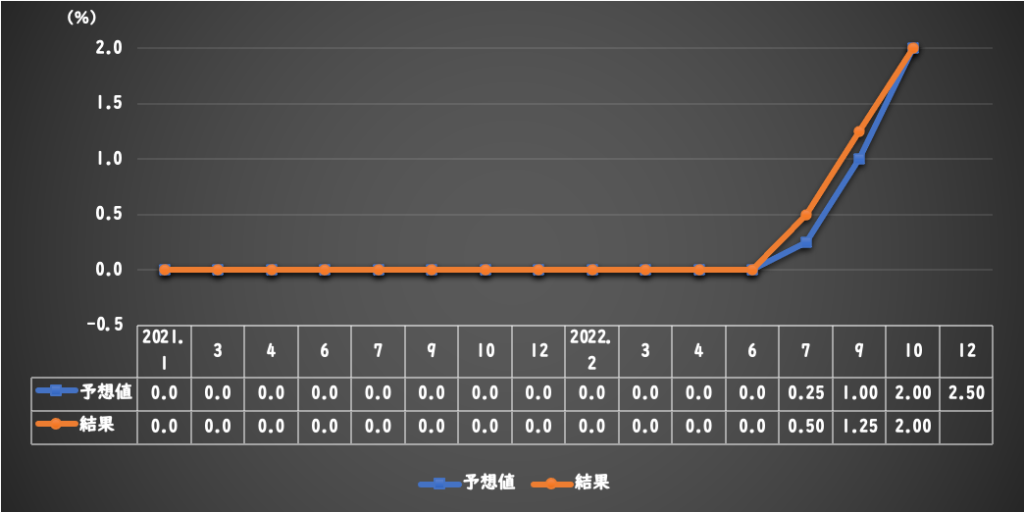

・28:00〜FOMC政策金利【予想値:50bp利上げ、前回値:75bp利上げ】

《ロイター記事》

「利上げペース鈍化、「間もなく適切」の意見多数=FOMC議事要旨」(2022.11.24)

・米連邦準備理事会(FRB)が23日に公表した11月1-2日の連邦公開市場委員会(FOMC)議事要旨で、政策立案者の「かなり多数」が、利上げペース鈍化が「間もなく適切になる」との見方に同意したことが分かった。

・議事録では、急速な金融引き締めの効果が浸透するにつれ、前倒しでの利上げをやめてより小さく慎重な利上げに遷移できるとし、当局者がこれまでの経過におおむね満足していることが示された。

・FRBは同FOMCで、フェデラルファンド金利の誘導目標を0.75%ポイント引き上げ、3.75-4.00%とした。その上で、これまでに実施した「金融引き締めの累積効果」を考慮し、今後の利上げ幅がより小規模なものになる可能性を示唆した。

・「利上げのペースを遅くする方が、FOMCが最大雇用と物価安定という目標に向けた進捗を評価するのに適している」とし、金融政策が経済活動やインフレに与える影響の遅れや大きさが不確実な点を要因に挙げた。

・FRB当局者はまた、金融政策スタンスが「十分に制約的」になりつつある中、「最終的にFF金利をどの水準まで引き上げるかやその後の政策姿勢の展開の方が、利上げペースよりも重要な検討事項になった」と強調した。

・金利の最終到達点は今後のインフレの推移や、最近の予想以上のインフレ鈍化が定着するかに大きく左右される。

ごまぷいの「おやすみ」短観(執筆:翌18:30時点)

昨日の東京時間&欧州時間は完全にFOMC待機相場でしたので、割愛します。

ただ、ひとつだけ。

19:00時点の「日銀、新体制下で来年中にも金融政策の点検・検証を行う可能性」という一部報道があり、ドル円は急激に下落。

135円前半から134円台まで円買いが進みました。

まあ、来年にはわたしたちの黒田日銀総裁はお役御免となりますから、そろそろそういう話も出ますよね、という感じ。

選出された人によっては金融緩和から抜け出すとか言いそうです。

本業である社会科の先生として一言言えば、今の日本で金融緩和を辞めたらいよいよ終わりです。

そもそも、増税とか言ってる一国の首相がいる時点でかなり怪しいですけどね。

デフレ脱却まであと少しなのに、あえてブレーキをかけてくる首相。

そういえば、あれだけ騒がれた円安、メディアを見ているとどこ吹く風ですね。

結局、国民は騒ぎたいだけだったのか・・・?(笑)

個人的には、きっと2022年の円安トレンドのおかげで、国民の大半が円高・円安の区別ができるようになったでしょうし、中高生も理解できたでしょうからOKです。

さて、メインのFOMCをざっくりと。

予想:4.25%-4.50%→結果4.25%-4.50%(50bp利上げ)

これは既定路線でしたね。

続いて声明とパウエル議長の発言の整理。

FOMC声明

・「最近の支出と生産の指標は緩やかな伸びを示している」

・「ここ数カ月、雇用は堅調に伸びており、失業率は低いままだ」

・「インフレ率はパンデミックに関連する需給の不均衡、食料品やエネルギー価格の上昇、より広範な価格圧力を反映し、引き続き上昇している」

・「ウクライナに対するロシアの戦争は、多大な人的および経済的困難を引き起こしている」

・ 「この戦争と関連する出来事がインフレにさらなる上振れ圧力を生み出しており、世界経済活動の重しとなっている」

・「委員会はインフレのリスクを非常に注視している」

・「委員会は雇用最大化と長期的な2%のインフレ率の達成を目指す」

・「これらの目標を支援するため、委員会はフェデラルファンド(FF)金利の目標誘導レンジを4.25−4.50%に引き上げることを決定した」

・「委員会は、徐々にインフレ率を2%に戻すのに十分な制限的な金融政策姿勢を達成するために、目標誘導レンジの継続的な引き上げが適切になると予想する」

・ 「委員会は、インフレ率を2%の目標に戻すことに強く取り組む」

・「さらに、5月に公表された『連邦準備制度のバランスシート規模縮小計画』で説明している通り、委員会は保有する米国債およびエージェンシーローン担保証券の削減を続ける」

・「金融政策の適切な姿勢を評価するに当たり、委員会は今後もたらされる経済見通しに関する情報の意味を引き続き監視する」 「委員会の評価は、公衆衛生に関連する情報、労働市場の状況、インフレ圧力、インフレ期待、金融と世界の動向を含む幅広い情報を考慮する」

パウエルFRB議長

・「指標は10−12月期の緩やかな成長を示している」

・「米経済は昨年の急速なペースから大幅に減速した」

・ 「物価が安定しなければ、持続的な力強い雇用市場はない」

・「金利上昇が企業投資を圧迫しているようだ」

・ 「インフレ率は長期目標の2%を大幅に上回っている」

・「インフレ低下を示すもっと多くの証拠が必要」

・ 「当局者はインフレリスクを上向きに見ている」

・ 「インフレがもたらすリスクを非常に注視」

・ 「インフレ率を目標の2%に戻すことに強くコミット」

・ 「景気抑制的な政策スタンスは当面必要になるだろう」

・「今回の決定後も政策スタンスはまだ十分に抑制的ではない」

・ 「利上げのスピードはもはや最重要問題ではない」

・「FOMCの2023年予想金利がピーク金利を意味する」

・「2月の利上げ幅はデータ次第」

・「インフレが2%に向かうとの確信が持てるまで利下げはない」

ということで、基本は前回と姿勢が変わらず、ハトにもタカにもよらず、といった印象。

2023年の政策金利見通しが、予想よりも高く、5.00-5.25%であったことが株価の重しとなったようです。

これからの政策金利はいつも通り「データ次第」。

また来年も、CPI・PPI・PCEのインフレ指標3点セットをはじめとした経済指標とにらめっこが続きそうです。

もう次の日ですので、後付けとなりますが、ドルの売り材料が出尽くしというのも相まってドルは買い戻しが入っています。

こうして少し長い目で見ると大した上げには見えず、138円を明確に割らない限りはドル安だとは思いますけどね。

ただ、安値は切り上げてしまっていますから、そこだけは注意したいところです。

そして不穏なのは米国債10年利回り。

時間外なのでなんとも言えませんが、上がってないんですよねこれが。

ドル円の上げはフェイクの可能性?(笑)

今日のNYがとても楽しみです。

今日は他にも重要経済指標があります!

気を引き締めていきましょう!

ごまぷいのトレードチェック

・XAU/USD(L):建値1805.08→1795.10(SL、99.8pips)

・XAU/USD(S):建値1791.50→1782.58(TP、89.2pips)

4時にわざわざ起きて、指標直後はスルーし、落ち着いてきたところを寝ロングしたところ、起きたら落ちてました。(笑)

あれ、FOMCってゼンモするの・・・?

なんてふざけたことは置いておいて、ドルが買われたことに不思議な思いを持ちながら、夕方にロットを引き上げて倍返し。

12月なんてこんなもんです。

終わりよければ全てよし。

収支で言えば無事にプラスに落ち着きましたので、正真正銘、年内最後のトレードにしたいと思います。

ぷいらいおん

ぷいらいおんなんとか12月も無事にプラスで終了!

来年は「飛躍の年」になるよう、精進します!年末はその準備期間として、いろいろ勉強するつもりです。

木曜日(12月15日)

スケジュール

重要経済指標詳細

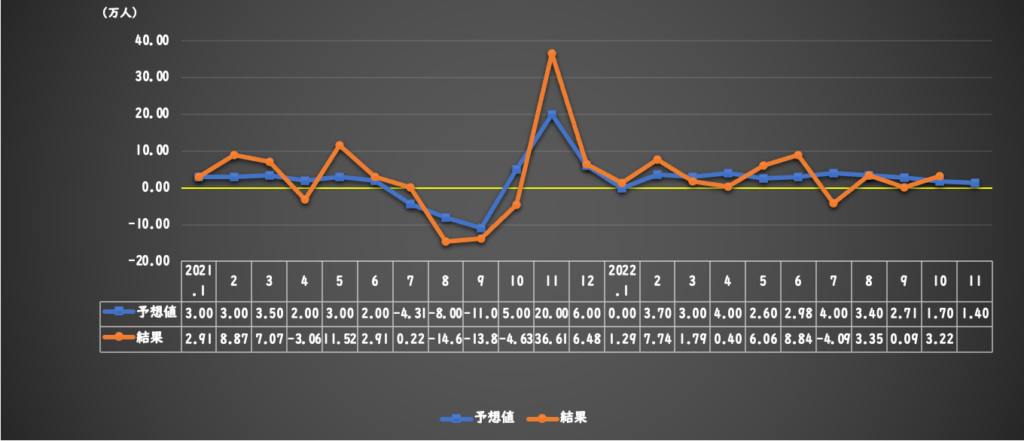

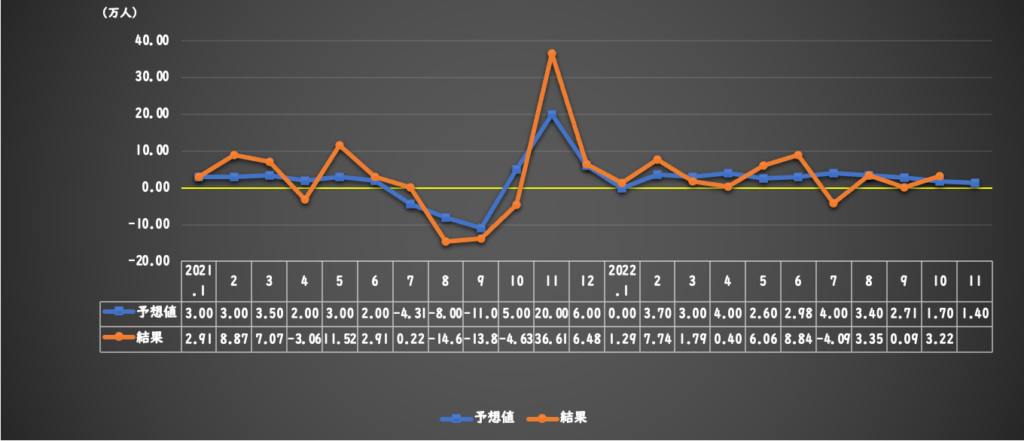

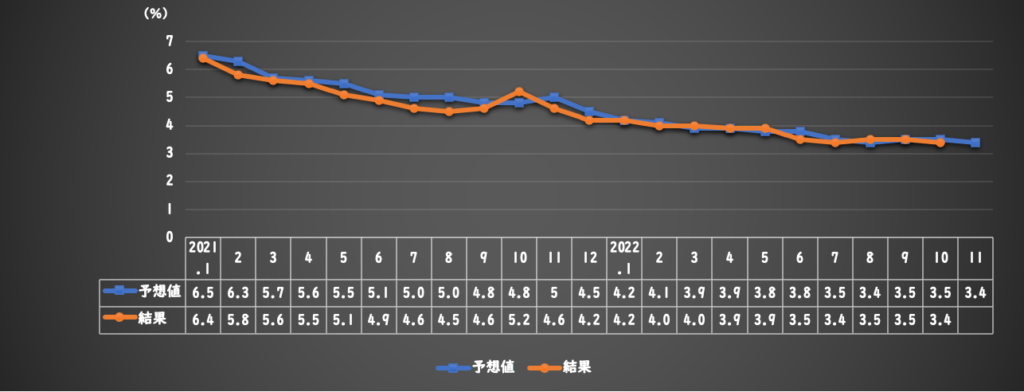

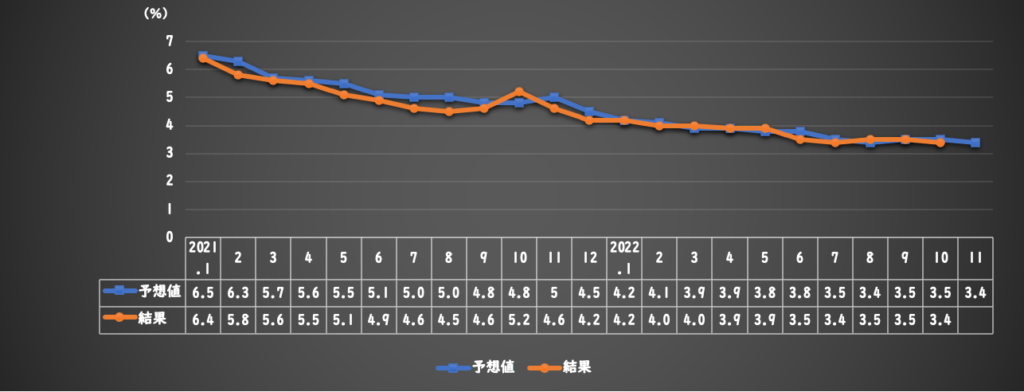

・9:30〜雇用統計(オーストラリア)

*新規雇用者数【予想値:1.40万人、前回値:3.22万人】

*失業率【予想値:3.4%、前回値:3.4%】

《ロイター記事》

「豪就業者数、10月は予想大幅に上回る 追加利上げの必要性示唆」(2022.11.17)

・豪連邦統計局が17日発表した10月の雇用統計は、就業者数が前月比3万2200人増加し、増加幅は市場予想である1万5000人の倍以上となった。失業率は3.4%で前月の3.5%から改善、50年ぶり低水準に並んだ。

・労働市場の逼迫が示され、さらなる利上げが必要になりそうだ。

・労働時間は休暇を取る人が通常よりも少なかったことから、2.3%増加した。

・堅調な雇用統計を受け、オーストラリア準備銀行(中央銀行)が12月に利上げを停止するとの見方が後退。市場では現在、25bpの追加利上げがほぼ完全に織り込まれている。

・実際にこの幅の利上げが実施されれば、5月以降の利上げ幅は計300bpとなり、近代史上で最も積極的な引き締めとなる。

・利上げは労働コスト動向に大きく左右されるだろう。統計局が16日発表した第3・四半期の賃金価格指数は前年比3.1%上昇し、約10年ぶりの高い伸びとなったものの、インフレを脅かす4%超の水準を依然として大幅に下回る。

・17:30〜SNB政策金利発表【予想値:50bp利上げ、前回値:75bp利上げ】

《ロイター記事》

「スイス中銀、インフレ抑制へ必要なあらゆる措置講じる用意=総裁」(2022.11.14)

・スイス国立銀行(中央銀行)のジョルダン総裁は11日、インフレ率を0-2%の目標範囲内に戻すため「必要なあらゆる措置」を講じる用意があると表明した。

・「現在の金融政策は中期的にインフレ率を物価安定の範囲に戻すには十分に制約的ではない」

・中銀は金利だけでなく通貨の売買も通じて、政策を目標に向かわせると述べた。中銀は今年すでに2回利上げを実施。政策金利は現在0.5%となっている。

・総裁はインフレ率が目標を上回れば上回るほど、それを低下させるための代償は大きくなるとし、インフレ定着を防ぐために迅速かつ効果的な対応が必要だとの認識を示した。

・その上で、金融政策は困難な状況にあると指摘。エネルギー不足がインフレを押し上げるリスクがある中、国内企業の活動が鈍化していると述べた。

・21:00〜BOE政策金利発表【予想値:50bp利上げ、前回値:75bp利上げ】

《ロイター記事》

「英中銀、0.75%利上げ 「必要に応じて力強く対応」(2022.11.3)

・イングランド銀行(英中央銀行)は3日、2.25%の政策金利を0.75%ポイント引き上げ3%とした。英国の見通しは非常に厳しいとの認識を示し、「必要に応じて力強く対応する」姿勢を示した。

・インフレ率は今四半期中に40年ぶりの高水準となる11%前後に達すると予想。すでに始まっている経済の縮小は2年続き、2008-09年の金融危機時よりも長引くとの見通しを示した。

・0.75%の利上げは、1992年の「暗黒の水曜日」を除けば過去33で最大規模となる。事前のロイターのエコノミスト調査でも0.75%利上げが予想されていた。

・英中銀は「インフレ率の目標水準への持続的回帰を果たすには、金融市場が織り込む水準よりは低いが、その水準に向けて引き上げる必要があるとみられる」と異例の踏み込んだガイダンスを示し、「委員会は引き続き、見通しがより持続的なインフレ圧力を示唆する場合、必要に応じて力強く対応することになると考える」とした。

・現在、市場は落ち着きを取り戻し、今週、英中銀は国債売却を開始することができたが、英経済の根本的問題は消えていない。9月の消費者物価指数(CPI)は前年上昇率が10.1%と40年ぶりの高水準だった。

・英中銀は、英経済が第3・四半期に後退局面に入り、2024年半ばまで続き、経済が2.9%縮小すると予測した。現在1970年代半ば以降で最低の3.5%の失業率は25年後半に6.4%に上昇すると予想した。

・22:15〜ECB政策金利発表【予想値:50bp利上げ、前回値:75bp利上げ】

《ロイター記事》

「ECB、連続0.75%利上げ TLTRO条件変更」(2022.10.17)

・欧州中央銀行(ECB)は27日の理事会で政策金利の0.75%ポイント引き上げを決定した。インフレ率を目標水準に回帰させるために追加利上げの見通しを示した。

・同時に、銀行に早期返済を促すため、ターゲット型長期流動性供給オペ第3弾(TLTRO3)の条件変更を決定した。借入コストの一段の上昇につながり、一種の利上げとして機能する可能性がある。

・一方で、資産買い入れプログラム(APP)で購入した債券33億ユーロの償還資金の再投資は継続すると表明。ただ、保有債の縮小に関する詳細な協議を12月から開始するとした。

・利上げは3会合連続。0.75%の利上げは前回9月に続き2回連続となる。中銀預金金利は0.75%から1.5%に引き上げられ2009年以来の高水準となった。

・「ECBは12月に0.50%ポイントの追加利上げを行い、来年は0.25%ポイント刻みに移行するだろう。利上げサイクルの軸足が政策正常化から政策引き締めに移るためだ」

・もっとも、ラガルド総裁は正常化の範囲を「超える」必要があるかもしれないと主張。経済活動を制約し始める水準まで政策金利を引き上げる可能性を示唆した。

・ラガルド総裁はまた、ロシアによるウクライナ侵攻やその他の世界的な不確実性を踏まえると、ユーロ圏経済は多くの下振れリスクに直面しており、インフレリスクは上向きに偏っていると指摘。将来的に賃金上昇スパイラルが発生する可能性について「賃金データ、およびこのところの賃金を巡る合意で、賃金が上昇している可能性が示されている」と述べ、ECBは長期インフレ期待を注視していると強調した。

ごまぷいの「おやすみ」短観(執筆:翌18:00時点)

先日の東京時間は、FOMCを消化した後ということもあり、大きな動きは出なかったので、本日も割愛。

さて、政策金利ラッシュ1発目のスイス中銀政策金利の結果はこちら。

・予想:1.00%→結果:1.00%(50bp利上げ)

声明

・「物価安定のための更なる利上げを排除せず」

・「必要に応じてフラン売りの為替介入を行う用意がある」

これを受けてスイスフランは一時売られましたが、結局買い戻される展開に。

続いてイギリス中銀政策金利はこちら。

・予想:3.50%→結果:3.50%(50bp利上げ)

声明

・「英国経済はリセッション入りへ、第4四半期は0.1%のマイナス成長」

・「次回の国債売却は12月16日に通知する

ベイリーBOE総裁

「インフレのピーク過ぎた可能性、リスクは上振れ」

こちらも予想通りでポンドはどっちつかず。

どちらかと言えば買われたかな?という感じ。

そして最後に欧州政策金利。

・予想:2.50%→結果:2.50%(50bp利上げ)

ラガルドECB総裁

・「更なる50bp利上げが期待されることは言うまでもない」

・「利上げについては市場の織り込みを超える必要がある」

この発言を受けてユーロは急激に買われました。

イタリア・ドイツ10年債も急上昇。

最後の最後にやってくれますね〜(笑)

ということで、年末最後のビッグイベント週もいよいよ大詰め。

ここからはさらに相場参加者が減り、流動性がいつもと比べて変わってくる可能性がありますので、要注意です。

僕としてはもう年末入り宣言中。(笑)

みなさんも、ゆっくり休んでくださいね!

ごまぷいのトレードチェック

・トレードなし

金曜日(12月16日)

スケジュール

重要経済指標詳細

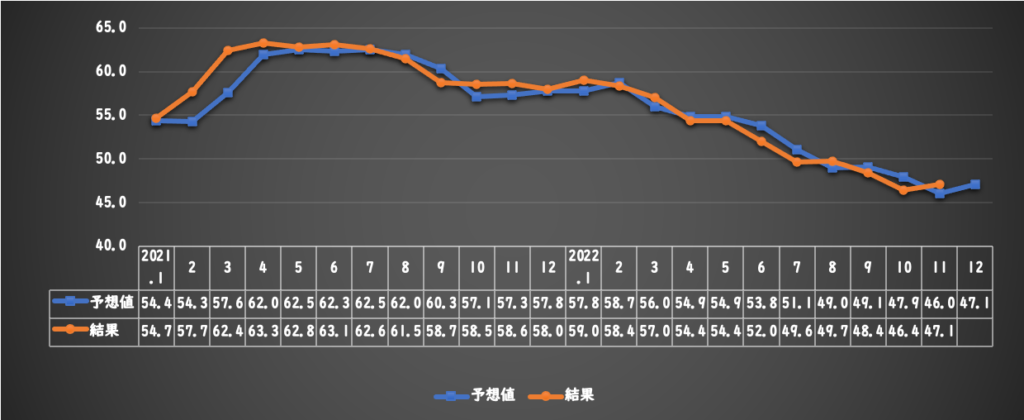

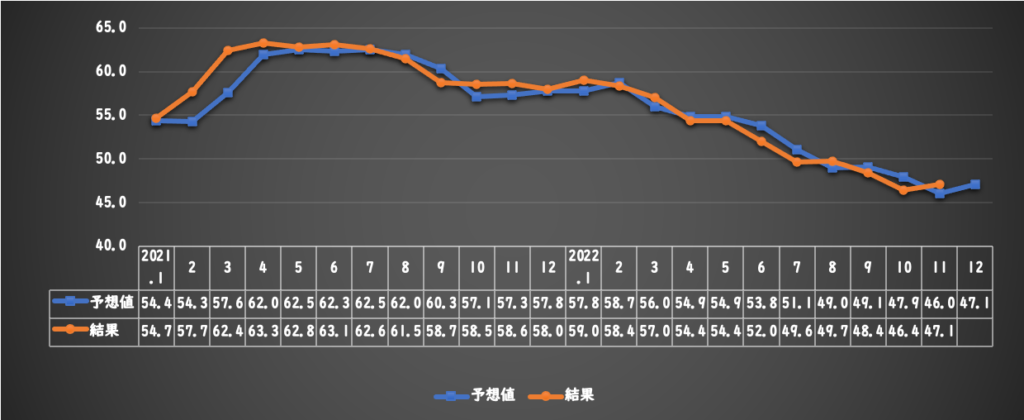

・18:00〜製造業PMI(速報値、欧州)【予想値:47.1、前回値:47.1】

《ロイター記事》

「ユーロ圏総合PMI、11月速報47.8に上昇 需要は低迷」(2022.11.23)

・S&Pグローバルが23日発表したユーロ圏の11月の総合購買担当者景気指数(PMI)速報値は47.8で10月の47.3から予想外に上昇した。ただ物価高で消費者が支出を抑制し、需要は引き続き減少した。

・前月から改善したものの総合PMIは好不況の分かれ目である50を5カ月連続で下回った。

・「PMIデータはユーロ圏がリセッションに入ったことを示したが、これまでのリセッションほど深刻でないことをうかがわせた」

・「欧州中央銀行(ECB)の連続利上げにつながった物価圧力の急激な高まりが和らぐ兆しが出ており、特に製造業でそれが顕著だ。これは生活費高騰をある程度抑制するだけでなく、一段の積極的利上げの必要性低下につながる可能性がある」

・18:30〜製造業PMI(速報値、イギリス)【予想値:46.2、前回値:46.2】

《ロイター記事》

「英総合PMI、11月速報は約2年ぶり低水準 受注減少」(2022.11.23)

・S&Pグローバル/CIPSが23日発表した英国の11月の総合購買担当者景気指数(PMI)速報値は48.3で約2年ぶりの低水準となった。受注が減少し雇用の伸びが鈍化した。

・IHSマークイットによると、PMIは四半期国内総生産(GDP)がパンデミック時を除いて世界金融危機の2009年初頭以来最大の0.4%減少となることを示唆する。今月発表された第3・四半期のGDPは前期比0.2%減だった。

・「生活費の上昇、ウクライナ戦争、ブレグジットに関連する輸出損失の拡大、借入コストの上昇、財政緊縮、政治的不確実性の高まりなど、数多くの逆風が吹く中、企業の景況感は過去四半世紀で最も弱い」