僕と同じくFXに励むトレーダーのみなさん、こんにちは。

突然ですがみなさんは、トレードをする上で「ファンダメンタルズ分析」は行なっているでしょうか?

『めんどくさい』『難しいから何となくでしか・・・』『時間がない・・・』という方、いませんか?

おそらく多くのトレーダーは「テクニカル分析」を基にトレードしていると思います。この記事を書いている僕もそうです。

しかし、今回の2022年上半期の「大円安」をテレビやインターネットはどう報じているでしょうか。

そう、どこの情報を見ても「日米の金利格差拡大」と語られています。これは紛れもなくファンダメンタルズ的な観点です。

テクニカル分析とファンダメンタルズ分析の二刀流、これはまさに鬼に金棒だと思いませんか?

そんなファンダメンタルズ分析の重要性を、この大円安相場からうかがってみましょう!

ファンダメンタルズ分析とは?

ファンダメンタルズ分析を「完全無視」する人はいない

為替相場は、大きく分けて2つのアプローチで分析ができます。

- ファンダメンタルズ分析(アプローチ)

- テクニカル分析(アプローチ)

この2つはどちらも重要で、どちらを「中心・軸」にするかは人によって全く違います。

とはいえ、「どちらか片方しか見ない」という方は、さすがにいないのではないでしょうか。

例えば月初めの第1週の金曜日、この日はほぼ間違いなくアメリカの雇用統計が発表される日です。

夏時間では日本時間21:30に発表となりますが、これを気にしないトレーダーはそうそういないでしょう。

もちろん、リアルタイムで見ている方もいれば、後で確認する方もいるでしょうが、どちらにせよ「気に」しますよね。

ぷいらいおん

ぷいらいおん僕なんか心配でPCの画面に張りついちゃいます・・・。

それはさすがに心配しすぎです・・・。

つまり、ファンダメンタルズの「完全無視」は誰しもしていないはずです。それの比重が人によって違うだけで。

そもそも「ファンダメンタル(fundamental)」という英語は「基本の」「根本的な」「本来の」といった意味があります。無視できるわけがないのです!

FXの“F”はfundamentalの“F”だったのですね!

そう言い切りたいですが、残念ながら“Foreign Exchange”の“F”です。

だったらその日の朝の通勤時間などの10分だけでも、ほんの少しでも、ファンダメンタルズを勉強しちゃいましょう!

これが当ブログの大命題です。

2つのアプローチを簡単に!

さて、「ファンダメンタルズ分析」と「テクニカル分析」の2つのアプローチを簡単におさらいしておきましょう!

まずはファンダメンタルズ分析から。

各国の景気や物価指数、経常収支、政策動向といった、相場に影響を与える基礎的な要因(ファンダメンタルズ)を分析し、そこから相場の未来を見定めるという方法。基本的には「景気」を中心にシナリオを描くため、シナリオ的アプローチとも呼ぶ。通常は複数のシナリオを用意しつつ、相場を予測する。

続いてテクニカル分析はこちら。

ダウ理論などの法則や、移動平均線やボリンジャーバンドなどといったインジケーターを頼りに、相場を予測する方法。価格や出来高といった市場参加者の心理(市場センチメントとも)を読み取り、価格変動にその都度対応しながら相場を分析する。

文字に起こすと少し堅苦しいですが、トレードを重ねていくうえで「自然と」していることではないでしょうか。

上述した通り、どちらか一方が完全に欠落していることはなく、2つのアプローチを駆使したうえで総合的に判断し、トレードをしていると思います。

そして、あくまでこの2つは「分析」ですので、独断と偏見による「個人的な期待」は最小限に抑えるべきです。

この相場は僕らよりも何倍も知識のあるプロ・専門家・投資家、何万倍も資金のある各国政府やヘッジファンド、そして何億倍も早い判断をするAIが住みつく世界。

あくまで、どのアプローチを用いようが「客観的な」視点が必要だと、しみじみ感じます。

相場に期待しすぎもよくないですよね。

期待をもつことは決して悪いことではありませんが、その期待と異なる相場なら早々に損切りが必要です。

2つのアプローチのメリット・デメリット

「ファンダメンタルズ分析」と「テクニカル分析」はトレードにおいて両方とも重要ということがわかりました。

そして何度もお伝えしていますが、どちらか片方が欠落しては少しまずいのです。

なぜなら、2つのアプローチはそれぞれメリット・デメリットがあり、相互に補い合っているからです。

以下にまとめてみました。

ファンダメンタルズ分析(アプローチ)

| メリット | デメリット |

|---|---|

| 相場の動きを一貫した論理で説明することができる 相場の動きと連動している 情報を入手するのが簡単 中長期的なトレンドを把握できる | 相場転換のタイミングを説明できない 経済のシナリオを予想することが難しい 手に入れた情報自体が難しい 短期的なトレードに向いていない |

テクニカル分析(アプローチ)

| メリット | デメリット |

|---|---|

| 相場の転換のタイミングをはかる武器として有効 相場参加者のコンセンサス(総意)となることが多く、市場の心理を的確に表している さまざまな時間軸やトレードスタイルに対応している | 相場を1つの論理で説明できない チャートを見る人によって解釈が異なり、「騙し(ブラフ)」が存在する テクニカルツールが多種多様すぎる |

どうだったでしょうか。

2つのアプローチが相互に絡み合ってこそ、より正確なトレードができることがお分かりいただけたかと思います。

先生わかりました!早速毎日ニュースを読み漁って、チャートには移動平均線やボリンジャーバンド、それに一目均衡表やRSI、他にもたくさん線を引きました!

物事には「適度」という言葉があってだね・・・。

2022年上半期の大円安相場を見る

ドル円を2020年から概観しよう

それでは、相場には2つの分析(アプローチ)があること、それらは相互に補完しあっていて両方とも重要であるということがわかったところで、2022年の米ドル円のチャートをのぞいてみましょう!

以下のチャートは大手Trading Viewを用いた米ドル円のチャートです。

それぞれには、長期移動平均線(200sma)を水色で表示、レンジ部分を簡単にオレンジの四角で囲いました。

また、チャートは2022年5月5日22:40頃のものです。

1枚目(2020年2月中旬〜)

2枚目(2022年1月3日〜)

2020年3月、ドル円はコロナショックによって直近安値101.180円をつけました。

当時のアメリカは過去史上最高である、失業者数約300万人超を記録、誰がどうみてもアメリカの経済は壊れていました。

しかしそこはさすがのアメリカ。その後急速に回復したことで、112円手前までドル買いが進みます。

その後、緩やかな円高トレンドへとフェーズを移行します。

2021年3月、米経済がさらに回復の兆しを見せ、米長期金利が上昇、米ドル高・円安のトレンドへ転換します。

長期移動平均線をみても、しっかりと上抜けし、力強い上昇を見せました。

2021年4月からは108円と111円後半を行ったり来たり。しかし10月に転機を迎えます。

それは米国の物価上昇による米利上げ観測の高まりや原油高などを背景にした日本の貿易収支悪化観測でした。

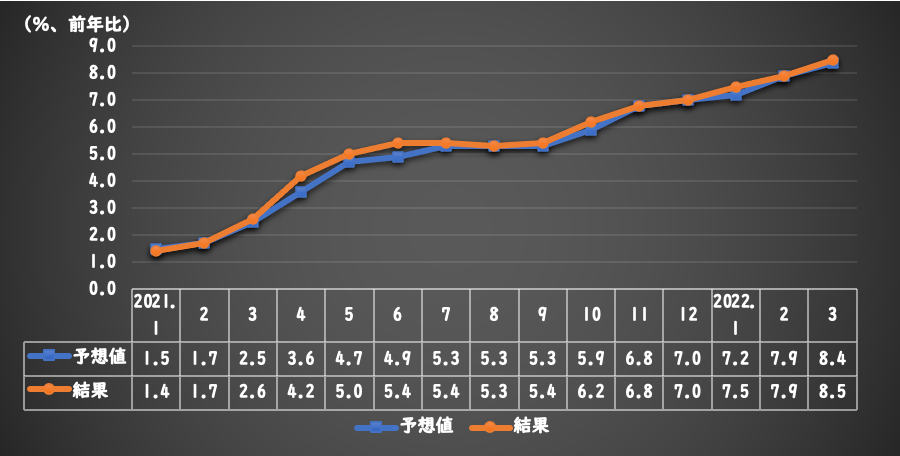

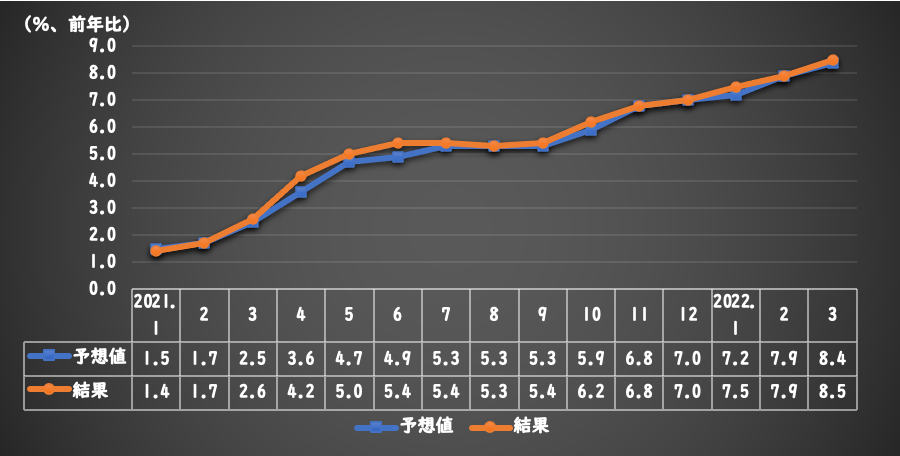

以下はアメリカの消費者物価指数(CPI)の前年比の推移です。(筆者作成)

グラフを見て分かる通り、アメリカの消費者物価指数は一方的に上昇し、インフレ問題が浮上したのは明らかでした。

コロナ禍において異例の金融緩和をしてきたアメリカ。ついに緊縮(引き締め)へと動き出したわけです。

当然、ゼロ金利の我が国とアメリカとの金利差は拡大するので米ドル買い・円売りの構図となりました。

1段上に抜けた米ドル円。今度は112円前半から116円前半という、またも約4円幅でレンジを組みます。

ドル円は4円のレンジ幅が居心地いいみたいですね。

レンジは上下に抜けた後、また同じレンジ幅で推移することが多いと言われています。

そして、レンジをまたも上抜けしたドル円。理由は同じです。

3月15日・16日開催の米連邦公開市場委員会(FOMC)が、強いタカ派(金融引き締め寄り)の内容、そしてさらに5月のFOMCで0.50%の利上げを行う可能性を示唆したことで、さらに一段と日米の金利差拡大が注目されました。

事実、2022年5月4日27:00、アメリカは0.50%の利上げを行い、1.00%の政策金利を決定。

アメリカが0.50%を引き上げたのは2000年5月以来、22年ぶりとのことで大きな話題となりました。

結果論ですが、この2022年3月11日から昨日(執筆時の)の5月4日までのドル高は、まさにこのFOMCを「織り込んだ」形と言えそうです。

ちなみに、パウエルFRB議長は0.75%の引き上げに対しては消極的な姿勢を見せたことでドルが売られたのも印象的でした。

「セル・ザ・ファクト」とは、まさにこのこと・・・。

とはいえ、日米の金利差はすぐには解消されることはなく、これから先の相場で、さらにドル円が上昇するか、一旦踊り場となるかに注目です。

まとめ

いかがだったでしょうか。

2020年から2022年5月までのドル円を1つの記事で語るのは、少し乱暴だったかもしれませんが、「ファンダメンタルズ」(政策金利や消費者物価指数の面)と「テクニカル」(移動平均線とレンジの面)の両視点を混ぜながら記事を書いてみました。

もちろん、相場はこれ以外にもさまざまな要素が複雑に絡み合って1分1秒と動いています。

例えば、今回は2022年のウクライナ情勢への言及は避けました。

本来なら買われるはずの「安全通貨」である円が売られたことは、また別記事で解説するとしましょう。

この記事で伝えたかったことは、ただ一つ。「ファンダメンタルズ分析」も「テクニカル分析」も楽しく学びましょう!ということです。

この記事を読んでくださり、ありがとうございました。

少しでもファンダメンタルズ分析に興味・関心を抱いていただけたら幸いです。

ではまた別の記事で!